Od získání nového mobilního operátora až po koupi domu – mnoho věcí, které děláme, ovlivňuje naše kreditní skóre. Pokud jste nedávno zjistili, že máte kreditní skóre 667, tento článek vám pomůže pochopit, zda je to dobré nebo špatné skóre, jak se vypočítává, jak ho zlepšit a další informace.

Je kreditní skóre 667 dobré?

Než se dostaneme k tomu, zda je kreditní skóre 667 dobré, je důležité si uvědomit, že existují dva hlavní skórovací modely: model FICO a VantageScore. Protože model FICO je nejrozšířenější, budeme jej v tomto článku používat. Jak již bylo řečeno, vaše úvěrové skóre je v podstatě třímístné číslo, které se používá k posouzení vaší úvěruschopnosti.

Úvěrové skóre 667 je obvykle považováno za skóre v pásmu Fair. Jak vidíte z níže uvedeného grafu, cokoli od 580 do 669 je považováno za Fair – není to však nejhorší kategorie. Pokud by vaše skóre kleslo pod 580, bylo by považováno za Poor. S hodnotou 667 vás také dělí pouhé 3 body od toho, abyste se dostali do kategorie Good.

Rozmezí úvěrového skóre FICO

| Rozmezí úvěrového skóre | Hodnoty úvěrového skóre |

|---|---|

| Vynikající úvěrové skóre | 800 & Nad |

| Velmi dobré úvěrové skóre | 740 – 799 |

| Dobré úvěrové skóre | 670 – 739 |

| Skvělé úvěrové skóre | 580 – 669 |

| Slabé úvěrové skóre | 580 & Níže |

Zdroj: Fair Isaac Corporation (myFICO.com).

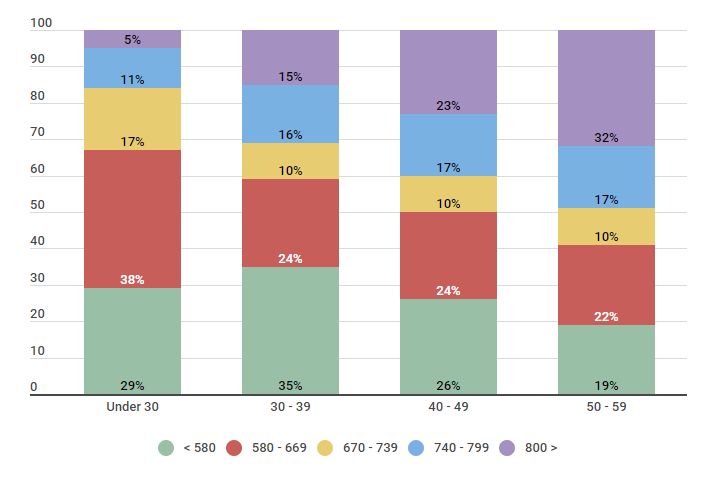

Můžete si také všimnout, že 22 až 38 procent amerických spotřebitelů spadá do stejného pásma Fair. V závislosti na věku má 33 až 59 procent z nich skóre, které je považováno za velmi dobré nebo vynikající.

Podobně z níže uvedených údajů vyplývá, že drtivá většina lidí mladších 30 let má skóre 669 nebo nižší.

Úvěrové skóre v USA. Obyvatelstvo rozdělené podle pěti rozsahů úvěrového skóre FICO

| Věk | 580 – 669 | 670 – 739 | 740 -. 799 | 800 > | |

|---|---|---|---|---|---|

| Mladší 30 let | 29% | 38% | 17% | 11% | 5% |

| 30 -. 39 | 35% | 24% | 10% | 16% | 15% |

| 40 – 49 | 26% | 24% | 10% | 17% | 23% |

| 50 – 59 | 19% | 22% | 10% | 17% | 32% |

Zdroj: Provedli jsme průzkum mezi 550 americkými spotřebiteli v různých věkových skupinách dne 26. 9. 2018, abychom zjistili, do jakého rozmezí úvěrového skóre spadají.

Jsou zde dva hlavní body: nejste sami, pokud je vaše úvěrové skóre méně než hvězdné, a vždy je prostor pro zlepšení. Čtěte dále a dozvíte se jen několik způsobů, jak si můžete zlepšit své skóre 667.

Faktory, které tvoří vaše kreditní skóre

Abyste skutečně mohli zlepšit své kreditní skóre 667, měli byste mít základní znalosti o faktorech – neboli vzorci, který tvoří vaše skóre. Každý faktor má při výpočtu vašeho kreditního skóre jinou úroveň důležitosti, jak je uvedeno níže.

FICO Scoring Model Výpočet (váha) Faktory

| Faktory úvěrového skóre | Váha úvěrového skóre |

|---|---|

| Historie splácení | 35% |

| Úvěrové skóre. Využití | 30% |

| Věk úvěru | 15% |

| Různé typy Úvěrů | 10% |

| Počet dotazů | 10% |

Zdroj: https://www.myfico.com/credit-education/whats-in-your-credit-score

Každý z pěti hlavních faktorů, které ovlivňují vaše skóre, lze ovlivnit několika způsoby. Některá opatření pomohou zlepšit vaše 667 kreditní skóre okamžitě, zatímco u některých opatření může trvat mnohem déle, než dojde ke změně. Prvním krokem k pochopení vašeho skóre a toho, co ho ovlivňuje, je seznámit se s každým z těchto faktorů úvěrového skóre.

- Historie plateb. Jednoduše řečeno, jedná se o historii vašich včasných plateb nebo plateb po splatnosti. Čím lepší je vaše platební historie, tím lepší je vaše skóre.

- Využití úvěru. Využití vašeho úvěru si lze představit jako celkový dluh, který dlužíte, v porovnání s vaším celkovým úvěrovým limitem. Měli byste se snažit udržet toto číslo pod 30 %.

- Stáří úvěru. Ponechání nejstarších účtů otevřených ukazuje, že máte dobrou a dlouhou úvěruschopnou historii.

- Různé typy úvěrů. Věřitelé chtějí ve vaší úvěrové zprávě vidět různé typy úvěrů, aby prokázali zodpovědné chování u různých účtů, jako je hypotéka nebo kreditní karta.

- Počet dotazů. Zatímco vlastní kontrola vašeho úvěru (měkký dotaz) vaše skóre nepoškodí, tvrdé dotazy (například když žádáte o novou kreditní kartu) ano – omezte proto počet nových účtů, o které žádáte.

Jak zlepšit své 667 kreditní skóre

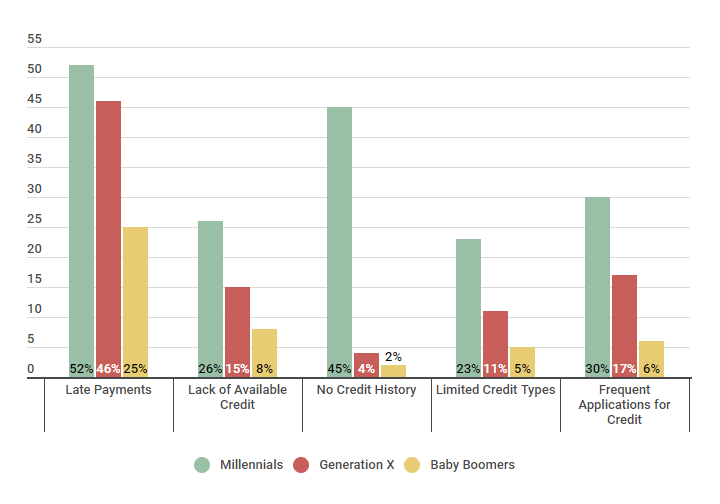

Níže jsou uvedeny některé negativní faktory, které často přispívají k tomu, že máte nízké kreditní skóre. Uvidíte, že se téměř přímo shodují s faktory, které tvoří vaše úvěrové skóre. Generace Z je mladší a často ji ovlivňuje krátká nebo žádná úvěrová historie, zatímco generaci X často trápí opožděné platby způsobené z různých důvodů. Dobrou metodou pro rychlé zlepšení vaší bonity je začít pracovat na oblasti, kde můžete vytvořit největší dopad jako první.

Negativní faktory, které přispívají k nízkému úvěrovému skóre

| Negativní faktory | Mileniálové | Generace. X | Baby Boomers |

|---|---|---|---|

| Opožděné platby | 52% | 46% | 25% |

| Nedostatek dostupných úvěrů | 26% | 15% | 8% |

| Žádná úvěrová historie | 45% | 4% | 2% |

| Omezené typy úvěrů | 23% | 11% | 5% |

| Časté žádosti o úvěr | 30% | 17% | 6% |

Zdroj: Credit Sesame provedl průzkum mezi 300 účastníky v období od 10. února 2018 do 17. února 2018. 100 účastníků byli mileniálové, 100 účastníků byli příslušníci generace X a 100 účastníků byli Baby Boomers.

Pokud si chcete zlepšit své kreditní skóre 667, určitě to jde. Jak můžete vidět z níže uvedených údajů, členové společnosti Credit Sesame byli schopni dosáhnout podstatného zlepšení svého kreditního skóre 667 během pouhých několika měsíců. Například členové byli schopni zvýšit své skóre o dvě procenta za pouhé tři měsíce tím, že snížili své dluhy. Toto zvýšení s postupem času rostlo, přičemž k nejvýraznější změně došlo za 12 měsíců.

Jak zlepšit spravedlivé úvěrové hodnocení během jednoho roku

| 667 Kreditní skóre | Zvýšení v procentech 3 měsíce | Zvýšení v procentech 6 měsíců |

Zvýšení v procentech. Procento 12 měsíců |

|---|---|---|---|

| Snížení dluhů | 2% | 5% | 10% |

| Používání úvěrů | 5% | 5% | 8% |

| Nezaplacení úvěruTradiční věřitelé přispěli k úvěrovému skóre | 1% | 2% | 2% |

| Žádný nový úvěr | 2% | 3% | 3% |

Zdroj: Credit Sesame oslovil 200 členů se základním úvěrovým skóre 667, kteří individuálně využili uvedené metody. Průzkum probíhal od srpna 2016 do srpna 2017.

Další strategie, jak zlepšit své úvěrové skóre, si můžete přečíst v jednom z našich nejnovějších článků o zlepšování úvěrového skóre. Pokud ještě nejste připraveni začít řešit tyto strategie na zlepšení úvěrového skóre (nebo možná chcete vědět, co vám může přinést úvěrové skóre 667), čtěte dál.

Co můžete očekávat s úvěrovým skóre 667?“

S úvěrovým skóre 667 jste sice stále považováni za osoby s poctivým úvěrem, ale existuje spousta věřitelů, kteří vám poskytnou úvěr na auto, dům, kreditní kartu a další. Podmínky, které obdržíte – například úroková sazba – však nemusí být tak výhodné, jako kdybyste měli vyšší skóre.

V níže uvedeném rozpisu vidíte průměrnou úrokovou sazbu, kterou členové Credit Sesame obdrželi u různých půjček na základě svého úvěrového hodnocení.

Chcete-li pochopit, co můžete očekávat s úvěrovým skóre 667, podívejte se na sloupec „Fair Credit“. Uvidíte, že průměrná úroková sazba, kterou obdrželi, činila 5,588 % u 30letého hypotečního úvěru, zatímco ti s výborným úvěrovým hodnocením obdrželi sazbu 4,545 %.

Rozmezí úrokových sazeb pro různé stupně úvěrového skóre

| Typ úvěru | Slabý úvěr | Fair úvěr | Dobrý úvěr | Velmi dobrý úvěr | Vynikající Úvěr |

|---|---|---|---|---|---|

| 30letá pevná úroková sazba hypotéky | 6.352% | 5.588% | 5.158% | 4.767% | 4.545% |

| Úroková sazba úvěru na auto | 15,24% | 14,06% | 7,02% | 4.95% | 3,60% |

| Úroková sazba z kreditních karet | 24,9% | 17,6% | 14,9% | 12,2% | 13,9% |

Zdroj: ČSOB, a. s., Praha: Společnost Credit Sesame se během tří týdnů počínaje 18. lednem 2018 zeptala 400 členů na jejich úrokové sazby.

Co to ve skutečnosti znamená? Podívejme se na reálný příklad.

Pokud si pořídíte dům v hodnotě 150 000 dolarů s úrokovou sazbou 5,588 %, v průběhu 30 let zaplatíte na úrocích zhruba 169 594 dolarů. Pokud si však koupíte stejný dům za 150 000 USD s úrokovou sazbou 4,545 %, zaplatíte za stejných 30 let na úrocích zhruba 125 055 USD, což představuje úsporu téměř 45 000 USD za celou dobu trvání úvěru.

Na tomto příkladu je jasně vidět, že i ten nejmenší rozdíl v úrokových sazbách (a vašem úvěrovém skóre) může mít obrovský dopad na vaše finanční závazky.

Úvěrové skóre zdarma

Úvěrové skóre FICO zdarma

Rozsah úvěrového skóre

Nejvyšší úvěrové skóre. Možné

Budování úvěru

Jaké je dobré úvěrové skóre pro nákup úvěru

Řešení negativních informací ve vaší úvěrové zprávě

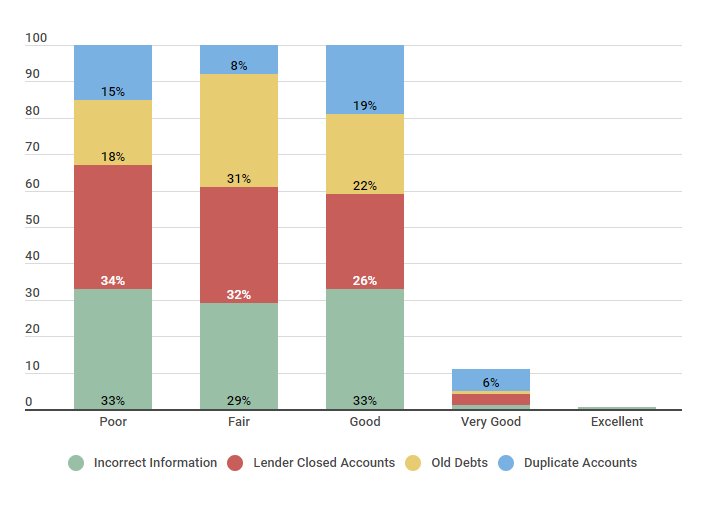

Mějte na paměti, že jedním z prvních kroků, které můžete podniknout ke zlepšení svého úvěrového skóre, je kontrola vaší zprávy, zda v ní nejsou nepřesnosti. Níže uvedená tabulka ukazuje, že ve vaší zprávě lze nalézt různé typy negativních položek – od nesprávných informací až po duplicitní účty.

Chyby, které ovlivňují úvěrové hodnocení

| Úvěrové hodnocení | Nesprávné informace | Věřitelé Uzavřené účty | Staré dluhy | Duplicitní účty | |||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Špatný | 33% | 34% | 18% | 15% | |||||||||||||||||

| Slabý | 29% | 32% | 31% | 8% | |||||||||||||||||

| Dobrý | 33% | 26% | 22% | 19% | |||||||||||||||||

| Velmi dobrá | 1% | 3% | 1% | 6% | |||||||||||||||||

| Vynikající | 0. Credit Sesame provedl průzkum mezi 250 lidmi, 50 z nich mělo špatné úvěrové hodnocení, 50 účastníků mělo spravedlivé úvěrové hodnocení, 50 členů mělo dobré úvěrové hodnocení, 50 lidí bylo uvedeno jako velmi dobré a 50 členů uvedlo, že mají vynikající úvěrové hodnocení. Průzkum byl proveden 20. října 2017 po dobu dvou týdnů.

Jak můžete vidět, u těch členů Credit Sesame, kteří mají spravedlivé kreditní skóre (podobné kreditnímu skóre 667), 29 % uvedlo nesprávné informace, 32 % uvedlo uzavřené účty věřitelů, 31 % uvedlo staré dluhy a 8 % uvedlo duplicitní účty. Pokud si myslíte, že jsou ve vaší zprávě nesprávné informace, můžete podat spor u úvěrové kanceláře. Odtud je vše o zlepšení vašich špatných úvěrových návyků, abyste viděli zlepšení, o kterém jsme hovořili dříve v tomto článku. Skvělá věc na úvěrovém skóre je, že je vždy prostor pro zlepšení – nejsou to trvalé výsledky. Zach, člen Credit Sesame, nedávno poskytl rozhovor, ve kterém hovořil o svém zlepšujícím se úvěrovém skóre. Zach si během 7 měsíců zlepšil své úvěrové skóre Popis: Zach je členem Credit Sesame již 18 měsíců, začal hned poté, co jeho nejlepší kamarád z dětství koupil dům a probírali, jaký je postup. Zachovi je 26 let a během rozhovoru si uvědomil, že není ani zdaleka připraven na dům, a dokonce ani na auto, ačkoli měl dobrou práci jako výzkumný pracovník pro velké muzeum.

Zdroj: Zach předložil svůj příběh v září 2018. Zach pomalu zlepšoval své kreditní skóre pomocí různých metod. Podobnými metodami můžete zlepšit své kreditní skóre, což zlepší i vaši finanční pohodu. TLDR; jakou hodnotu má kreditní skóre 667?“Kreditní skóre 667 je považováno za skóre spadající do pásma spravedlivého kreditního skóre, které je 580 až 669. Do tohoto rozmezí spadá také zhruba 26 % členů Credit Sesame. I když mít kreditní skóre 667 určitě není nejlepší -existuje spousta věřitelů, kteří vám přesto poskytnou úvěr na věci, jako je hypotéka nebo kreditní karta, ale ti, kteří mají lepší kreditní skóre, mohou dostat lepší úrokové sazby a podmínky než vy. Zlepšení kreditního skóre je naštěstí dosažitelné s odhodláním, dobrou strategií a trpělivostí. Vylepšení kreditního skóre je dosažitelné s odhodláním, dobrou strategií a trpělivostí. |