Von der Beantragung eines neuen Mobilfunkanbieters bis zum Kauf eines Hauses – viele Dinge, die wir tun, werden von unserer Kreditwürdigkeit beeinflusst. Wenn Sie vor kurzem erfahren haben, dass Sie einen Kredit-Score von 667 haben, erfahren Sie in diesem Artikel, ob das ein guter oder schlechter Score ist, wie er berechnet wird, wie Sie ihn verbessern können und vieles mehr.

Ist ein Kredit-Score von 667 gut?

Bevor wir darauf eingehen, ob ein Kredit-Score von 667 gut ist oder nicht, ist es wichtig zu wissen, dass es zwei wichtige Scoring-Modelle gibt: das FICO-Score-Modell und den VantageScore. Da das FICO-Modell am weitesten verbreitet ist, werden wir uns in diesem Artikel auf dieses Modell stützen. Ihr Kreditscore ist im Wesentlichen eine dreistellige Zahl, die zur Beurteilung Ihrer Kreditwürdigkeit herangezogen wird.

Ein Kreditscore von 667 wird in der Regel als fair eingestuft. Wie Sie aus der nachstehenden Tabelle ersehen können, gelten alle Werte zwischen 580 und 669 als „mittelmäßig“ – dies ist jedoch nicht die schlechteste Kategorie. Sollte Ihr Score unter 580 fallen, würde er als schlecht eingestuft werden. Mit einem Wert von 667 sind Sie außerdem nur 3 Punkte von einer guten Bonität entfernt.

FICO-Kredit-Score-Bereiche

| Kredit-Score-Bereiche | Kredit-Score-Werte |

|---|---|

| Exzellenter Kredit-Score | 800 & Über |

| Sehr guter Kredit-Score | 740 – 799 |

| Gute Kreditwürdigkeit | 670 – 739 |

| Faire Kreditwürdigkeit | 580 – 669 |

| Schlechte Kreditwürdigkeit | 580 & Darunter |

Quelle: Fair Isaac Corporation (myFICO.com)

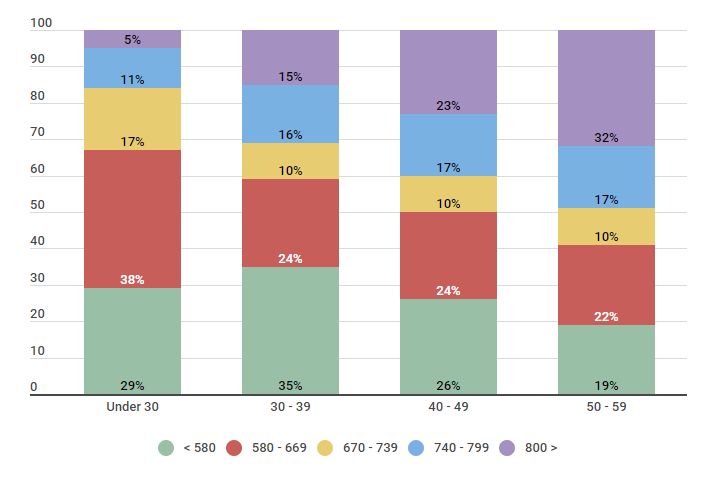

Sie werden auch feststellen, dass zwischen 22 und 38 Prozent der amerikanischen Verbraucher in den gleichen Fair-Bereich fallen. Je nach Alter haben zwischen 33 und 59 % eine sehr gute oder ausgezeichnete Kreditwürdigkeit.

Die nachstehenden Daten legen nahe, dass die überwältigende Mehrheit der Menschen unter 30 Jahren eine Kreditwürdigkeit von 669 oder weniger hat.

U.S. Bevölkerung kategorisiert nach den fünf FICO-Bereichen für Kreditwürdigkeit

| Alter | 580 – 669 | 670 – 739 | 740 – 799 | 800 > | |

|---|---|---|---|---|---|

| Unter 30 | 29% | 38% | 17% | 11% | 5% |

| 30 – 39 | 35% | 24% | 10% | 16% | 15% |

| 40 – 49 | 26% | 24% | 10% | 17% | 23% |

| 50 – 59 | 19% | 22% | 10% | 17% | 32% |

Quelle: Wir haben am 26.9.2018 eine Umfrage unter 550 US-Konsumenten in verschiedenen Altersgruppen durchgeführt, um herauszufinden, in welche Kreditscore-Bereiche sie fallen.

Es gibt hier zwei Hauptpunkte: Sie sind nicht allein, wenn Ihr Kreditscore weniger als stellar ist, und es gibt immer Raum für Verbesserungen. Lesen Sie weiter, um zu erfahren, wie Sie Ihren Score von 667 verbessern können.

Faktoren, aus denen sich Ihr Kredit-Score zusammensetzt

Um Ihren Score von 667 wirklich verbessern zu können, sollten Sie ein grundlegendes Verständnis der Faktoren – oder der Formel – haben, aus denen sich Ihr Score zusammensetzt. Jeder Faktor ist bei der Berechnung Ihrer Kreditwürdigkeit von unterschiedlicher Bedeutung, wie im Folgenden dargelegt wird.

FICO Scoring Modell Berechnung (Gewichtung) Faktoren

| Kreditfaktoren | Gewichtung der Kreditpunkte |

|---|---|

| Zahlungsverhalten | 35% |

| Kredit Inanspruchnahme | 30% |

| Kreditalter | 15% |

| Verschiedene Arten von Krediten | 10% |

| Anzahl der Anfragen | 10% |

Quelle: https://www.myfico.com/credit-education/whats-in-your-credit-score

Es gibt eine Reihe von Möglichkeiten, jeden der fünf Hauptfaktoren zu beeinflussen, die Ihren Score beeinflussen. Einige Maßnahmen werden dazu beitragen, Ihren 667-Kredit-Score sofort zu verbessern, während es bei anderen Maßnahmen viel länger dauern kann, bis sich eine Veränderung einstellt. Der erste Schritt, um Ihren Score zu verstehen und zu wissen, was ihn beeinflusst, besteht darin, sich mit jedem dieser Faktoren vertraut zu machen.

- Zahlungsverhalten. Einfach ausgedrückt, handelt es sich hierbei um die Historie Ihrer pünktlichen oder überfälligen Zahlungen. Je besser Ihr Zahlungsverhalten, desto besser Ihr Score.

- Kreditinanspruchnahme. Ihre Kreditauslastung kann als die Gesamtverschuldung im Vergleich zu Ihrem gesamten Kreditrahmen betrachtet werden. Sie sollten versuchen, diese Zahl unter 30 Prozent zu halten.

- Kreditalter. Wenn Sie Ihre ältesten Konten offen halten, zeigt das, dass Sie eine gute und lange Kredithistorie vorweisen können.

- Verschiedene Arten von Krediten. Kreditgeber wollen verschiedene Arten von Krediten in Ihrer Kreditauskunft sehen, um ein verantwortungsvolles Verhalten bei verschiedenen Konten wie Hypotheken- oder Kreditkartenkonten zu zeigen.

- Anzahl der Anfragen. Während die Überprüfung Ihres Kredits durch Sie selbst (eine weiche Abfrage) Ihrem Score nicht schadet, sind harte Abfragen (z. B. wenn Sie eine neue Kreditkarte beantragen) schädlich – begrenzen Sie also die Anzahl der neuen Konten, die Sie beantragen.

Wie Sie Ihren Kredit-Score von 667 verbessern können

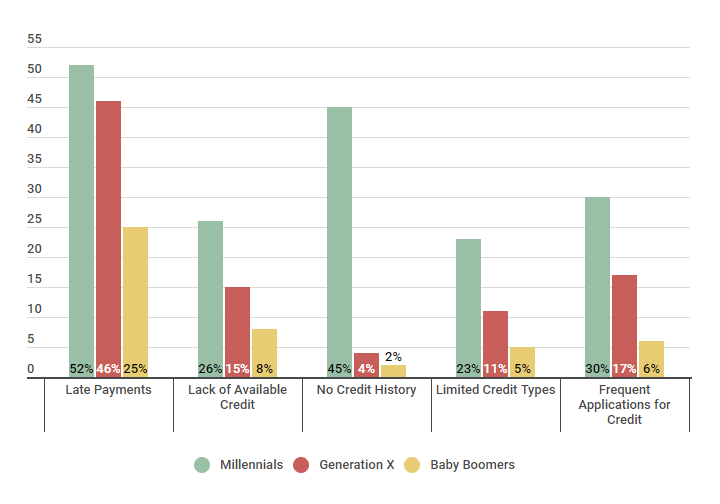

Nachfolgend finden Sie einige der negativen Faktoren, die häufig zu einem niedrigen Kredit-Score beitragen. Sie werden sehen, dass sie fast direkt mit den Faktoren übereinstimmen, die Ihre Kreditwürdigkeit ausmachen. Die Generation Z ist jünger und hat oft eine kurze oder gar keine Kredithistorie, während die Generation X oft von verspäteten Zahlungen geplagt wird, für die es eine Vielzahl von Gründen gibt. Eine gute Methode, um Ihre Kreditwürdigkeit schnell zu verbessern, besteht darin, mit der Arbeit in dem Bereich zu beginnen, in dem Sie zuerst die größte Wirkung erzielen können.

Negative Faktoren, die zu einer niedrigen Kreditwürdigkeit beitragen

| Negative Faktoren | Millennials | Generation X | Baby Boomers |

|---|---|---|---|

| Zahlungsverzug | 52% | 46% | 25% |

| Mangel an verfügbaren Krediten | 26% | 15% | 8% |

| Keine Kredithistorie | 45% | 4% | 2% |

| Beschränkte Kreditarten | 23% | 11% | 5% |

| Häufige Kreditanträge | 30% | 17% | 6% |

Quelle: Credit Sesame befragte 300 Teilnehmer zwischen dem 10. Februar 2018 und dem 17. Februar 2018. 100 Teilnehmer waren Millennials, 100 Teilnehmer waren Mitglieder der Generation X und 100 Teilnehmer waren Baby Boomers.

Wenn Sie Ihren 667 Kredit-Score verbessern wollen, ist das durchaus möglich. Wie Sie aus den nachstehenden Daten ersehen können, waren die Credit Sesame-Mitglieder in der Lage, ihre 667-Kreditpunkte in nur wenigen Monaten erheblich zu verbessern. Zum Beispiel konnten die Mitglieder ihre Punktzahl in nur drei Monaten um zwei Prozent erhöhen, indem sie ihre Schulden reduzierten. Dieser Anstieg nahm im Laufe der Zeit zu, wobei die größte Veränderung nach 12 Monaten eintrat.

Wie man eine faire Kreditwürdigkeit innerhalb eines Jahres verbessern kann

| 667 Kreditscore | Anstieg in Prozent 3 Monate | Anstieg in Prozent 6 Monate |

Anstieg in Prozentsatz 12 Monate |

|---|---|---|---|

| Schulden abbauen | 2% | 5% | 10% |

| Kreditverwendung | 5% | 5% | 8% |

| NichtTraditionelle Kreditgeber trugen zum Kredit-Score bei | 1% | 2% | 2% |

| Kein neuer Kredit | 2% | 3% | 3% |

Quelle: Credit Sesame befragte 200 Mitglieder mit einem Basis-Kredit-Score von 667, die die aufgeführten Methoden individuell genutzt haben. Die Umfrage wurde von August 2016 bis August 2017 durchgeführt.

Für weitere Strategien, wie Sie Ihre Kreditwürdigkeit verbessern können, lesen Sie einen unserer jüngsten Artikel zur Verbesserung der Kreditwürdigkeit. Wenn Sie noch nicht bereit sind, diese Strategien zur Verbesserung Ihrer Kreditwürdigkeit in Angriff zu nehmen (oder wenn Sie wissen möchten, was Sie mit einem Kreditscore von 667 erreichen können), lesen Sie weiter.

Was können Sie mit einem Kreditscore von 667 erwarten?

Mit einem Kreditscore von 667 gelten Sie zwar immer noch als kreditwürdig, aber es gibt viele Kreditgeber, die Ihnen einen Kredit für ein Auto, ein Haus, eine Kreditkarte und mehr gewähren. Allerdings sind die Konditionen, die Sie erhalten, z. B. Ihr Zinssatz, möglicherweise nicht so günstig wie bei einer höheren Punktzahl.

In der nachstehenden Aufschlüsselung sehen Sie den durchschnittlichen Zinssatz, den Credit Sesame-Mitglieder für verschiedene Kredite auf der Grundlage ihrer Bonitätseinstufung erhalten haben.

Um zu verstehen, was Sie bei einer Kreditwürdigkeit von 667 erwarten können, sehen Sie sich die Spalte „Faire Kreditwürdigkeit“ an. Sie werden sehen, dass der durchschnittliche Zinssatz für ein Hypothekendarlehen mit einer Laufzeit von 30 Jahren 5,588 Prozent beträgt, während diejenigen mit einer ausgezeichneten Bonität einen Zinssatz von 4,545 Prozent erhalten.

Zinsspannen für verschiedene Bonitätsstufen

| Darlehensart | Schlechte Bonität | Faire Bonität | Gute Bonität | Sehr gute Bonität | Exzellente Bonität |

|---|---|---|---|---|---|

| 30 jähriger Festhypothekenzinssatz | 6.352% | 5.588% | 5.158% | 4.767% | 4.545% |

| Autokreditzinssatz | 15,24% | 14,06% | 7,02% | 4.95% | 3.60% |

| Kreditkartenzinssatz | 24.9% | 17.6% | 14.9% | 12.2% | 13.9% |

Quelle: Credit Sesame befragte 400 Mitglieder über einen Zeitraum von drei Wochen, beginnend am 18. Januar 2018, zu ihren Zinssätzen.

Was bedeutet das wirklich? Schauen wir uns ein Beispiel aus dem wirklichen Leben an.

Wenn Sie ein Haus im Wert von 150.000 Dollar mit einem Zinssatz von 5,588 Prozent kaufen, haben Sie im Laufe von 30 Jahren etwa 169.594 Dollar an Zinsen gezahlt. Wenn Sie jedoch das gleiche Haus im Wert von 150.000 $ mit einem Zinssatz von 4,545 % kaufen, haben Sie über die gleichen 30 Jahre etwa 125.055 $ an Zinsen gezahlt, was eine Ersparnis von fast 45.000 $ über die Laufzeit Ihres Kredits bedeutet.

Anhand dieses Beispiels wird deutlich, dass selbst der kleinste Unterschied bei den Zinssätzen (und Ihrer Kreditwürdigkeit) große Auswirkungen auf Ihre finanziellen Verpflichtungen haben kann.

Kostenloser Kredit-Score

Kostenloser FICO-Score

Kredit-Score-Bereich

Höchster Kredit-Score Möglich

Kreditwürdigkeit aufbauen

Was ist ein guter Kredit-Score, um einen Kredit zu kaufen

Behandlung negativer Informationen in Ihrer Kreditauskunft

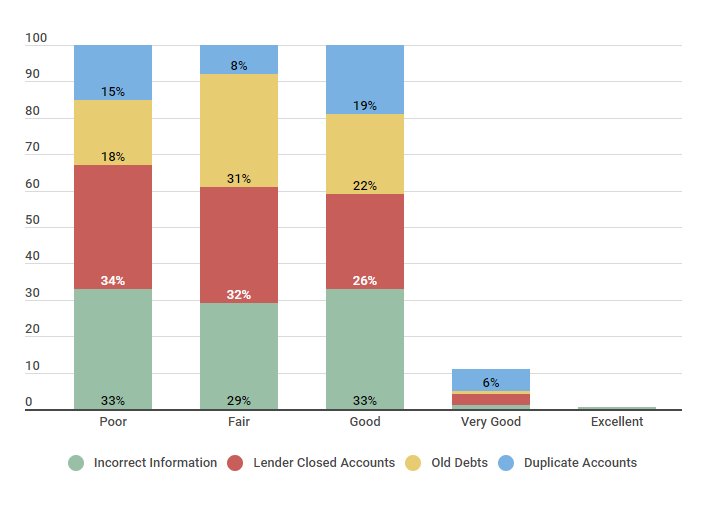

Bitte denken Sie daran, einer der ersten Schritte, die Sie unternehmen können, um Ihre Kreditwürdigkeit zu verbessern, ist die Überprüfung Ihres Berichts auf Ungenauigkeiten. Die nachstehende Tabelle zeigt, dass in Ihrer Kreditauskunft verschiedene Arten von negativen Einträgen zu finden sind – von falschen Informationen bis hin zu doppelten Konten.

Fehler, die sich auf die Kreditwürdigkeit auswirken

| Kreditwürdigkeit | Falsche Informationen | Kreditgeber Geschlossene Konten | Altschulden | Doppelte Konten |

|---|---|---|---|---|

| Schlecht | 33% | 34% | 18% | 15% |

| Mäßig | 29% | 32% | 31% | 8% |

| Gut | 33% | 26% | 22% | 19% |

| Sehr gut | 1% | 3% | 1% | 6% |

| Exzellent | 0.5% | N/A | N/A | N/A |

Quelle: Credit Sesame befragte 250 Personen, 50 hatten eine schlechte Kreditwürdigkeit, 50 Teilnehmer hatten eine faire Kreditwürdigkeit, 50 Mitglieder hatten eine gute Kreditwürdigkeit, 50 Personen wurden als sehr gut eingestuft, und 50 Mitglieder gaben an, eine ausgezeichnete Kreditwürdigkeit zu haben. Die Studie wurde am 20. Oktober 2017 über einen Zeitraum von zwei Wochen durchgeführt.

Wie Sie sehen können, haben von den Credit Sesame-Mitgliedern, die einen fairen Kreditscore haben (vergleichbar mit einem Kreditscore von 667), 29 Prozent falsche Informationen gemeldet, 32 Prozent meldeten geschlossene Konten des Kreditgebers, 31 Prozent meldeten alte Schulden und 8 Prozent meldeten doppelte Konten.

Wenn Sie glauben, dass es falsche Informationen in Ihrem Bericht gibt, können Sie eine Anfechtung bei der Kreditauskunftei einreichen. Danach geht es nur noch darum, Ihre schlechten Kreditgewohnheiten zu verbessern, was wir bereits in diesem Artikel besprochen haben.

Das Tolle an Kreditscores ist, dass es immer Raum für Verbesserungen gibt – es sind keine dauerhaften Scores. Zach, ein Mitglied von Credit Sesame, wurde kürzlich interviewt, um über seine sich verbessernde Kreditwürdigkeit zu sprechen.

Zach verbesserte seine Kreditwürdigkeit innerhalb von 7 Monaten

Beschreibung: Zach ist seit 18 Monaten Mitglied bei Credit Sesame. Er begann damit, nachdem sein bester Freund aus Kindertagen ein Haus gekauft hatte und sie darüber sprachen, wie der Prozess abläuft. Zach ist 26 Jahre alt und erkannte während des Gesprächs, dass er noch lange nicht bereit für ein Haus oder gar ein Auto war, obwohl er einen guten Job als Forscher für ein großes Museum hatte.

| Positivfaktor | Aktualisierungsdatum | Veränderung | Score |

|---|---|---|---|

| Monatlich Zahlungen pünktlich | August 2017 | +5 | 667 |

| Vermieter gebeten, Zahlungen zu melden | September 2017 | +11 | 678 |

| Wurde ein autorisierter Benutzer auf der Kreditkarte der Großmutter | Dezember 2017 | +15 | 693 |

| Kreditantrag (Kreditkartenantrag) | März 2018 | +10 | 703 |

Quelle: Zach hat seine Geschichte im September 2018 eingereicht.

Zach hat seinen Kreditscore langsam mit verschiedenen Methoden verbessert. Du kannst ähnliche Methoden anwenden, um deinen Kreditscore zu verbessern, was auch dein finanzielles Wohlergehen verbessern wird.

TLDR; was ist ein Kreditscore von 667 wert?

Ein Kreditscore von 667 gilt als im Bereich des fairen Kreditscores, der 580 bis 669 beträgt. Ungefähr 26 Prozent der Credit Sesame-Mitglieder fallen ebenfalls in diesen Bereich. Auch wenn eine Kreditwürdigkeit von 667 sicherlich nicht die beste ist, gibt es viele Kreditgeber, die Ihnen trotzdem einen Kredit gewähren, z. B. für eine Hypothek oder eine Kreditkarte, aber diejenigen mit einer besseren Kreditwürdigkeit erhalten möglicherweise bessere Zinssätze und Bedingungen als Sie.

Glücklicherweise ist es möglich, Ihre Kreditwürdigkeit mit Entschlossenheit, einer guten Strategie und Geduld zu verbessern.