Desde conseguir un nuevo proveedor de telefonía móvil hasta comprar una casa, muchas de las cosas que hacemos se ven afectadas por nuestra puntuación de crédito. Si ha descubierto recientemente que tiene una puntuación de crédito de 667, este artículo le ayudará a entender si es una puntuación buena o mala, cómo se calcula, cómo mejorarla y mucho más.

¿Es buena una puntuación de crédito de 667?

Antes de entrar en si una puntuación de crédito de 667 es buena o no, es importante tener en cuenta que hay dos modelos principales de puntuación: el modelo de puntuación FICO y el VantageScore. Dado que el FICO es el más común, es el que utilizaremos a lo largo de este artículo. Dicho esto, su puntuación de crédito es esencialmente un número de tres dígitos que se utiliza para juzgar su solvencia crediticia.

Una puntuación de crédito de 667 se considera normalmente en el rango justo. Como se puede ver en la tabla de abajo, cualquier cosa de 580 a 669 se considera justo – pero no es la peor categoría. Si su puntuación cayera por debajo de 580, se consideraría Pobre. Con un 667, también está a sólo 3 puntos de estar en el rango de crédito Bueno.

Rangos de puntuación de crédito FICO

| Rangos de puntuación de crédito | Valores de puntuación de crédito |

|---|---|

| Puntuación crediticia excelente | 800 &Superior |

| Puntuación crediticia muy buena | 740 – 799 |

| Buena puntuación de crédito | 670 – 739 |

| Buena puntuación de crédito | 580 – 669 |

| Puntuación crediticia pobre | 580 & Por debajo de |

Fuente: Fair Isaac Corporation (myFICO.com).

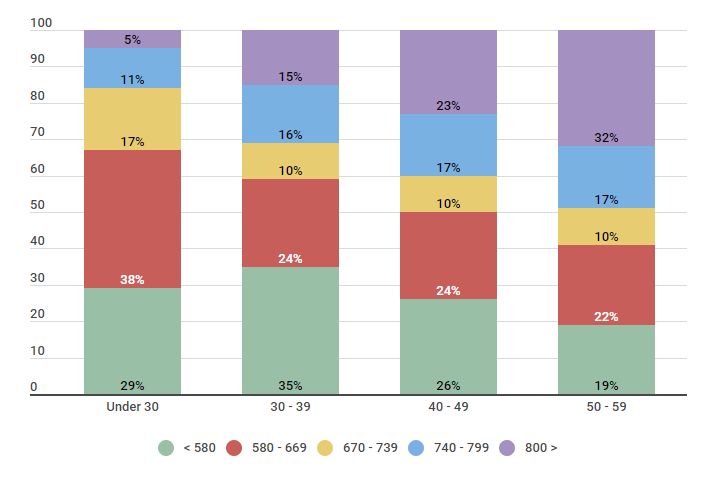

También puede observar que entre el 22 y el 38 por ciento de los consumidores estadounidenses se encuentran en el mismo rango de Fair. Dependiendo de la edad, entre el 33 y el 59 por ciento tienen lo que se considera una puntuación crediticia muy buena o excelente.

De forma similar, los datos que aparecen a continuación sugieren que una abrumadora mayoría de personas menores de 30 años tienen una puntuación de 669 o inferior.

Estados Unidos. Población clasificada por los cinco rangos FICO de puntuación crediticia

| Edad | 580 – 669 | 670 – 739 | 740 – 799 | 800 > | |

|---|---|---|---|---|---|

| Menos de 30 | 29% | 38% | 17% | 11% | 5% |

| 30 – 39 | 35% | 24% | 10% | 16% | 15% |

| 40 – 49 | 26% | 24% | 10% | 17% | 23% |

| 50 – 59 | 19% | 22% | 10% | 17% | 32% |

Fuente: Realizamos una encuesta a 550 consumidores estadounidenses de diferentes grupos de edad el 26/9/2018 para entender en qué rangos de puntuación de crédito caían.

Hay dos puntos principales aquí: no estás solo si tu puntuación de crédito es menos que estelar y siempre hay espacio para mejorar. Siga leyendo para conocer sólo algunas de las formas en que puede mejorar su puntaje de 667.

Factores que componen su puntaje de crédito

Para poder realmente hacer mejoras en su puntaje de crédito de 667, debe tener una comprensión básica de los factores -o la fórmula- que componen su puntaje. Cada factor tiene un nivel diferente de importancia en el cálculo de su puntuación de crédito, como se indica a continuación.

Factor de cálculo del modelo de puntuación FICO (peso)

| Factores de crédito | Peso de la puntuación de crédito |

|---|---|

| Historial de pagos | 35% |

| Crédito Utilización | 30% |

| Edad de crédito | 15% |

| Diferentes tipos de crédito | 10% |

| Número de consultas | 10% |

Fuente: https://www.myfico.com/credit-education/whats-in-your-credit-score

Hay varias maneras de afectar a cada uno de los cinco factores principales que afectan a su puntuación. Algunas acciones ayudarán a mejorar su puntaje de crédito 667 inmediatamente, mientras que algunas acciones podrían tomar mucho más tiempo para dar lugar a un cambio. El primer paso para entender su puntuación y lo que la afecta es familiarizarse con cada uno de estos factores de puntuación de crédito.

- Historial de pagos. Sencillamente, es el historial de sus pagos puntuales o atrasados. Cuanto mejor sea su historial de pagos, mejor será su puntuación.

- Utilización del crédito. La utilización de su crédito se puede considerar como la deuda total que debe en comparación con su límite de crédito total. Usted debe tratar de mantener este número por debajo del 30 por ciento.

- Edad del crédito. Mantener sus cuentas más antiguas abiertas demuestra que tiene un buen y largo historial de solvencia.

- Diferentes tipos de crédito. Los prestamistas quieren ver diferentes tipos de crédito en su informe de crédito para demostrar un comportamiento responsable en diferentes cuentas como la hipoteca o la tarjeta de crédito.

- Número de consultas. Mientras que la comprobación de su crédito por usted mismo (una consulta blanda) no perjudicará su puntuación, las consultas duras (como cuando solicita una nueva tarjeta de crédito) sí lo harán, así que limite el número de cuentas nuevas que solicita.

Cómo mejorar su puntuación de crédito 667

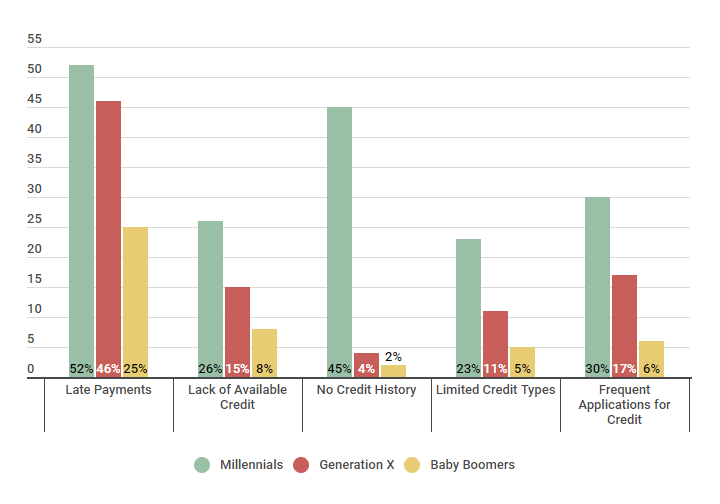

A continuación se presentan algunos de los factores negativos que suelen contribuir a tener una puntuación de crédito baja. Verás que se alinean casi directamente con los factores que componen tu puntuación de crédito. La Generación Z es más joven y a menudo se ve afectada por un historial de crédito corto o inexistente, mientras que la Generación X a menudo está plagada de pagos atrasados causados por cualquier número de razones. Un buen método para mejorar su crédito rápidamente es comenzar a trabajar en el área donde puede crear el mayor impacto primero.

Factores negativos que contribuyen a una baja puntuación crediticia

| Factores negativos | Millennials | Generación X | Baby Boomers |

|---|---|---|---|

| Pagos atrasados | 52% | 46% | 25% |

| Falta de crédito disponible | 26% | 15% | 8% |

| Sin historial de crédito | 45% | 4% | 2% |

| Tipos de crédito limitados | 23% | 11% | 5% |

| Solicitudes frecuentes de crédito | 30% | 17% | 6% |

Fuente: Credit Sesame encuestó a 300 participantes entre el 10 de febrero de 2018 y el 17 de febrero de 2018. 100 participantes eran Millennials, 100 participantes eran miembros de la Generación X, y 100 participantes eran Baby Boomers.

Si quieres mejorar tu puntuación de crédito 667, ciertamente se puede hacer. Como puede ver en los datos de abajo, los miembros de Credit Sesame fueron capaces de hacer mejoras sustanciales en sus puntuaciones de crédito 667 en tan sólo unos meses. Por ejemplo, los miembros fueron capaces de aumentar su puntuación en un dos por ciento en sólo tres meses mediante la reducción de sus deudas. Este aumento aumentó a medida que pasaba el tiempo, y el cambio más significativo se produjo en 12 meses.

Cómo mejorar una puntuación de crédito justa en un año

| 667 Puntuación de crédito | Porcentaje de aumento 3 meses | Porcentaje de aumento 6 Meses |

Porcentaje de aumento Porcentaje 12 meses |

|---|---|---|---|

| Reducir deudas | 2% | 5% | 10% |

| Uso del crédito | 5% | 5% | 8% |

| NoPrestamistas tradicionales contribuyeron a la puntuación de crédito | 1% | 2% | 2% |

| Sin crédito nuevo | 2% | 3% | 3% |

Fuente: Credit Sesame preguntó a 200 miembros con una puntuación crediticia base de 667 que utilizaron individualmente los métodos enumerados. La encuesta se realizó entre agosto de 2016 y agosto de 2017.

Para conocer más estrategias sobre cómo mejorar su crédito, puede leer uno de nuestros artículos más recientes sobre la mejora de la puntuación de crédito. Si no está listo para comenzar a abordar estas estrategias de mejora del crédito todavía (o tal vez quiere saber lo que un puntaje crediticio de 667 puede obtener), siga leyendo.

¿Qué puede esperar con un puntaje crediticio de 667?

Con un puntaje crediticio de 667, aunque todavía se considera que tiene un crédito justo, hay muchos prestamistas que le extenderán el crédito para un automóvil, una casa, una tarjeta de crédito y más. Sin embargo, las condiciones que reciba -su tasa de interés, por ejemplo- pueden no ser tan favorables como si tuviera una puntuación más alta.

En el desglose que aparece a continuación, puede ver la tasa de interés promedio que los miembros de Credit Sesame recibieron para varios préstamos según su clasificación crediticia.

Para entender lo que puede esperar con una puntuación crediticia de 667, mire la columna «Crédito justo». Verá que el tipo de interés medio recibido fue del 5,588 por ciento para un préstamo hipotecario a 30 años, mientras que los que tienen un crédito excelente recibieron un tipo del 4,545 por ciento.

Rangos de tasas de interés para diferentes rangos de calificación crediticia

| Tipo de préstamo | Crédito pobre | Crédito regular | Buen crédito | Muy buen crédito | Excelente Crédito |

|---|---|---|---|---|---|

| Tipo de interés de la hipoteca fija a 30 años | 6.352% | 5.588% | 5.158% | 4.767% | 4.545% |

| Tipo de interés de los préstamos para coches | 15,24% | 14,06% | 7,02% | 4.95% | 3,60% |

| Tipo de interés de las tarjetas de crédito | 24,9% | 17,6% | 14,9% | 12,2% | 13,9% |

Fuente: Credit Sesame preguntó a 400 miembros sobre sus tipos de interés durante un periodo de tres semanas que comenzó el 18 de enero de 2018.

¿Qué significa esto realmente? Veamos un ejemplo de la vida real.

Si compras una casa de $150,000 con una tasa de interés del 5.588 por ciento, en el transcurso de 30 años, habrás pagado aproximadamente $169,594 en intereses. Sin embargo, si compra esa misma casa de 150.000 dólares con un tipo de interés del 4,545 por ciento, habrá pagado aproximadamente 125.055 dólares en intereses durante los mismos 30 años, lo que supone un ahorro de casi 45.000 dólares a lo largo de la vida de su préstamo.

Con este ejemplo, queda claro que incluso la más pequeña diferencia en los tipos de interés (y en su puntuación de crédito) puede tener un gran impacto en sus responsabilidades financieras.

Puntuación de crédito libre

Puntuación FICO libre

Rango de puntuación de crédito

Máxima puntuación de crédito Posible

Crear un crédito

Cuál es una buena puntuación de crédito para comprar un crédito

Manejar la información negativa en su informe de crédito

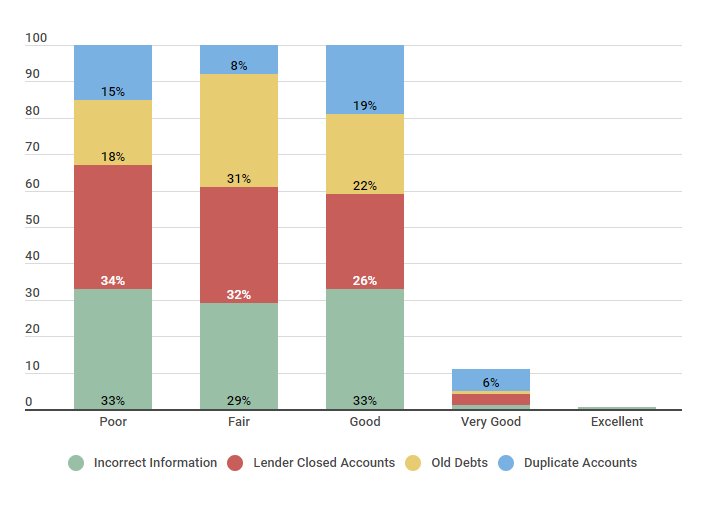

Tenga en cuenta, uno de los primeros pasos que puede dar para mejorar su puntuación de crédito es revisar su informe en busca de inexactitudes. El siguiente cuadro muestra que hay varios tipos de elementos negativos que se pueden encontrar en su informe -que van desde información incorrecta hasta cuentas duplicadas.

Errores que afectan a la clasificación crediticia

| Clasificación crediticia | Información incorrecta | Prestamista Cuentas cerradas | Deudas antiguas | Cuentas duplicadas |

|---|---|---|---|---|

| Pobre | 33% | 34% | 18% | 15% |

| Justo | 29% | 32% | 31% | 8% |

| Bueno | 33% | 26% | 22% | 19% |

| Muy bueno | 1% | 3% | 1% | 6% |

| Excelente | 0.5% | N/A | N/A | N/A |

Fuente: Credit Sesame encuestó a 250 personas, 50 tenían una mala clasificación crediticia, 50 participantes tenían una puntuación crediticia justa, 50 miembros tenían una buena clasificación crediticia, 50 personas fueron catalogadas como muy buenas y 50 miembros informaron que tenían una excelente puntuación crediticia. El estudio se llevó a cabo el 20 de octubre de 2017, durante un período de dos semanas.

Como puede ver, para aquellos miembros de Credit Sesame que tienen una puntuación de crédito justa (similar a una puntuación de crédito de 667), el 29 por ciento informó de información incorrecta, el 32 por ciento informó de cuentas cerradas por el prestamista, el 31 por ciento informó de deudas antiguas y el 8 por ciento informó de cuentas duplicadas.

Si cree que hay información incorrecta en su informe, puede presentar una disputa con la oficina de crédito. A partir de ahí, todo es cuestión de mejorar sus malos hábitos crediticios para ver las mejoras, que hemos discutido anteriormente en este artículo.

Lo bueno de las puntuaciones de crédito es que siempre hay margen de mejora – no son puntuaciones permanentes. Zach, un miembro de Credit Sesame, fue entrevistado recientemente para hablar sobre la mejora de su puntuación de crédito.

Zach mejoró su crédito en 7 meses

Descripción: Zach ha sido miembro de Credit Sesame durante 18 meses, comenzando justo después de que su mejor amigo de la infancia comprara una casa y estuvieran discutiendo cuál era el proceso. Zach tiene 26 años y durante la conversación se dio cuenta de que no estaba ni de lejos preparado para una casa, ni siquiera para un coche, aunque tenía un buen trabajo como investigador para un gran museo.

| Factor positivo | Fecha de actualización | Cambio | Puntuación |

|---|---|---|---|

| Mensual Pagos a tiempo | Agosto 2017 | +5 | 667 |

| Solicitó a su casero que informara de los pagos | Septiembre 2017 | +11 | 678 |

| Se convirtió en usuario autorizado de la tarjeta de crédito de la abuela | Diciembre de 2017 | +15 | 693 |

| Solicitud de crédito (solicitud de tarjeta de crédito) | Marzo de 2018 | +10 | 703 |

Fuente: Zach envió su historia en septiembre de 2018.

Zach mejoró su puntuación de crédito poco a poco utilizando varios métodos. Puede métodos similares para mejorar su puntaje de crédito, lo que también mejorará su bienestar financiero.

TLDR; ¿cuál es el valor de un puntaje de crédito de 667?

Se considera que un puntaje de crédito de 667 cae en el rango de puntaje de crédito justo, que es de 580 a 669. Aproximadamente el 26 por ciento de los miembros de Credit Sesame también caen en este rango. Aunque tener una puntuación de crédito de 667 ciertamente no es lo mejor – hay un montón de prestamistas que todavía le extenderá el crédito para cosas como una hipoteca o tarjeta de crédito, pero los que tienen mejor crédito pueden recibir mejores tasas de interés y términos que usted.

Afortunadamente, la mejora de su puntuación de crédito es factible con la determinación, una buena estrategia, y la paciencia.