De l’obtention d’un nouvel opérateur de téléphonie mobile à l’achat d’une maison, beaucoup de choses que nous faisons sont impactées par notre score de crédit. Si vous avez récemment découvert que vous avez un pointage de crédit de 667, cet article vous aidera à comprendre s’il s’agit d’un bon ou d’un mauvais pointage, comment il est calculé, comment l’améliorer, et plus encore.

Un pointage de crédit de 667 est-il bon ?

Avant de savoir si un pointage de crédit de 667 est bon ou non, il est important de noter qu’il existe deux principaux modèles de pointage : le modèle de pointage FICO et le VantageScore. Le FICO étant le plus courant, c’est celui que nous utiliserons dans cet article. Cela dit, votre score de crédit est essentiellement un nombre à trois chiffres qui est utilisé pour juger de votre solvabilité.

Un score de crédit de 667 est généralement considéré comme se situant dans la fourchette passable. Comme vous pouvez le voir dans le tableau ci-dessous, tout ce qui se situe entre 580 et 669 est considéré comme passable – mais ce n’est pas la pire catégorie. Si votre score devait descendre en dessous de 580, il serait considéré comme mauvais. Avec un score de 667, vous n’êtes également qu’à 3 points d’être dans la catégorie des bons crédits.

Échelles de score de créditFICO

| Échelles de score de crédit | Valeurs de score de crédit |

|---|---|

| Excellent score de crédit | 800 &Au-dessus |

| Très bon score de crédit | 740 – 799 |

| Bon score de crédit | 670 – 739 |

| Bon score de crédit | 580 – 669 |

| Poor Credit Score | 580 & Below |

Source : Fair Isaac Corporation (myFICO.com).

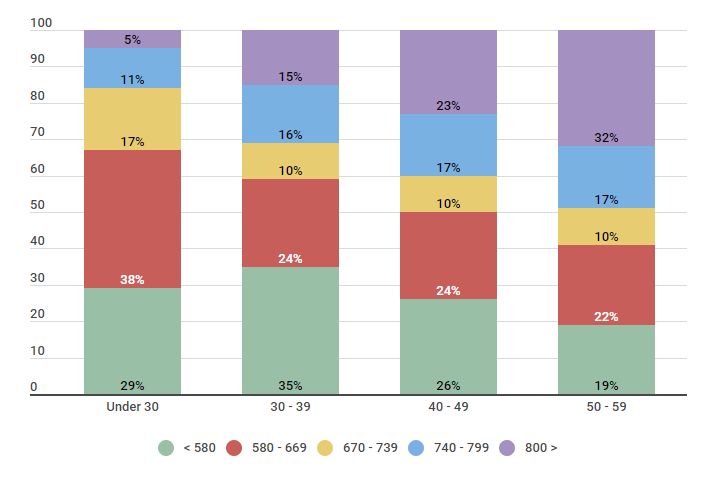

Vous pouvez également remarquer qu’entre 22 et 38 % des consommateurs américains se situent dans la même fourchette de Fair. Selon l’âge, entre 33 et 59 % ont ce qui est considéré comme un très bon ou un excellent score de crédit.

De même, les données ci-dessous suggèrent qu’une écrasante majorité de personnes de moins de 30 ans ont un score de 669 ou moins.

États-Unis. Population classée par les cinq fourchettes FICO pour les scores de crédit

| Age | 580 – 669 | 670 – 739 | 740 – 799 | 800 > | |

|---|---|---|---|---|---|

| Moins de 30 | 29% | 38% | 17% | 11% | 5% |

| 30 – 39 | 35% | 24% | 10% | 16% | 15% |

| 40 – 49 | 26% | 24% | 10% | 17% | 23% |

| 50 – 59 | 19% | 22% | 10% | 17% | 32% |

Source : Nous avons mené une enquête auprès de 550 consommateurs américains de différents groupes d’âge le 26/9/2018 pour comprendre dans quelles fourchettes de score de crédit ils se situaient.

Il y a deux points principaux ici : vous n’êtes pas seul si votre score de crédit est moins que stellaire et il est toujours possible de l’améliorer. Continuez à lire pour apprendre quelques-unes des façons dont vous pouvez améliorer votre score 667.

Facteurs qui composent votre score de crédit

Pour vraiment être en mesure d’apporter des améliorations à votre score de crédit 667, vous devez avoir une compréhension de base des facteurs – ou de la formule – qui composent votre score. Chaque facteur a un niveau d’importance différent dans le calcul de votre score de crédit, comme indiqué ci-dessous.

Modèle de calcul du scoreFICO (poids) Facteurs

| Facteurs de crédit | Poids du score de crédit | |

|---|---|---|

| Historique de paiement | 35% | |

| Crédit. Utilisation du crédit | 30% | |

| Age du crédit | 15% | |

| Différents types de crédit | . de crédit | 10% |

| Nombre de demandes de renseignements | 10% |

Source : https://www.myfico.com/credit-education/whats-in-your-credit-score

Il existe un certain nombre de façons d’agir sur chacun des cinq principaux facteurs qui influencent votre score. Certaines actions vous aideront à améliorer votre score de crédit 667 immédiatement, tandis que d’autres actions pourraient prendre beaucoup plus de temps pour entraîner un changement. La première étape pour comprendre votre score et ce qui l’affecte est de se familiariser avec chacun de ces facteurs de score de crédit.

- Historique des paiements. Il s’agit tout simplement de l’historique de vos paiements à temps ou en retard. Plus vos antécédents de paiement sont bons, meilleur est votre score.

- Utilisation du crédit. Votre utilisation du crédit peut être considérée comme la dette totale que vous devez par rapport à votre limite de crédit totale. Vous devriez viser à maintenir ce nombre en dessous de 30 pour cent.

- Age du crédit. Garder vos comptes les plus anciens ouverts montre que vous avez un bon et long historique de solvabilité.

- Différents types de crédit. Les prêteurs veulent voir différents types de crédit sur votre rapport de crédit pour démontrer un comportement responsable sur différents comptes comme l’hypothèque ou la carte de crédit.

- Nombre de demandes de renseignements. Alors que la vérification de votre crédit par vous-même (une enquête douce) n’affectera pas votre score, les enquêtes dures (comme lorsque vous demandez une nouvelle carte de crédit) le feront – donc limitez le nombre de nouveaux comptes que vous demandez.

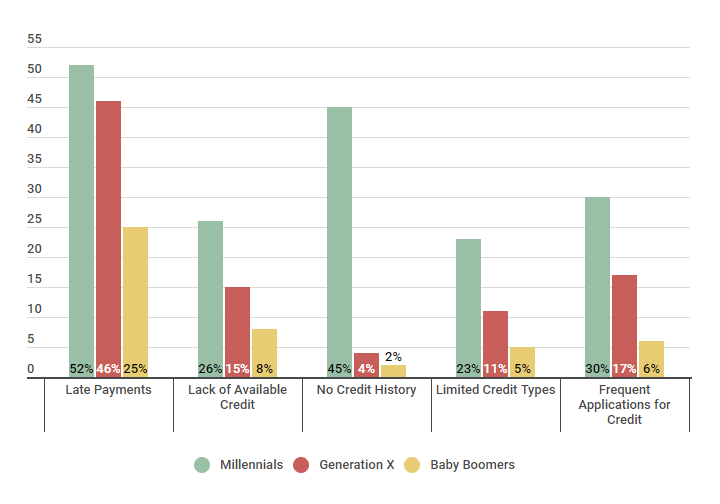

Comment améliorer votre score de crédit 667

Vous trouverez ci-dessous certains des facteurs négatifs qui contribuent souvent à avoir un faible score de crédit. Vous verrez qu’ils s’alignent presque directement sur les facteurs qui composent votre score de crédit. La génération Z est plus jeune et est souvent affectée par un historique de crédit court ou inexistant, tandis que la génération X est souvent en proie à des retards de paiement causés par un certain nombre de raisons. Une bonne méthode pour améliorer votre crédit rapidement est de commencer à travailler sur le domaine où vous pouvez créer le plus grand impact en premier.

Facteurs négatifs qui contribuent à un faible score de crédit

| Facteurs négatifs | Milléniaux | Génération… X | Baby Boomers |

|---|---|---|---|

| Paiements en retard | 52% | 46% | 25% |

| Manque de crédit disponible | 26% | 15% | 8% |

| Pas d’historique de crédit | 45% | 4% | 2% |

| Types de crédit limités | 23% | 11% | 5% |

| Fréquentes demandes de crédit | 30% | 17% | 6% |

Source : Credit Sesame a sondé 300 participants entre le 10 février 2018 et le 17 février 2018. 100 participants étaient des Millennials, 100 participants étaient des membres de la génération X et 100 participants étaient des Baby Boomers.

Si vous voulez améliorer votre score de crédit 667, c’est certainement possible. Comme vous pouvez le voir dans les données ci-dessous, les membres de Credit Sesame ont pu apporter des améliorations substantielles à leur score de crédit 667 en seulement quelques mois. Par exemple, les membres ont pu augmenter leur score de deux pour cent en seulement trois mois en réduisant leurs dettes. Cette augmentation a augmenté au fur et à mesure que le temps passait, le changement le plus significatif se produisant au bout de 12 mois.

Comment améliorer un classement de crédit équitable en un an

| 667 Credit Score | Pourcentage d’augmentation 3 mois | Pourcentage d’augmentation 6 Mois |

Pourcentage d’augmentation. Pourcentage 12 Mois |

|---|---|---|---|

| Réduction des dettes | 2% | 5% | 10% |

| Utilisation du crédit | 5% | 5% | 8% |

| Non-Les prêteurs traditionnels ont contribué au score de crédit | 1% | 2% | 2% |

| Pas de nouveau crédit | 2% | 3% | 3% |

Source : Credit Sesame a interrogé 200 membres ayant un score de crédit de base de 667 qui ont utilisé individuellement les méthodes énumérées. L’enquête a été menée d’août 2016 à août 2017.

Pour plus de stratégies sur la façon d’améliorer votre crédit, vous pouvez lire l’un de nos articles les plus récents sur l’amélioration du score de crédit. Si vous n’êtes pas encore prêt à vous attaquer à ces stratégies d’amélioration du crédit (ou peut-être voulez-vous savoir ce qu’un score de crédit de 667 peut vous apporter), poursuivez votre lecture.

Que pouvez-vous attendre d’un score de crédit de 667 ?

Avec un score de crédit de 667, alors que vous êtes toujours considéré comme ayant un crédit passable, il y a beaucoup de prêteurs qui vous accorderont un crédit pour une voiture, une maison, une carte de crédit et plus encore. Cependant, les conditions que vous recevez -votre taux d’intérêt, par exemple- peuvent ne pas être aussi favorables que si vous aviez un meilleur score.

Dans la répartition ci-dessous, vous pouvez voir le taux d’intérêt moyen que les membres de Credit Sesame ont reçu pour divers prêts en fonction de leur classement de crédit.

Pour comprendre ce à quoi vous pouvez vous attendre avec un score de crédit de 667, regardez la colonne « Crédit équitable ». Vous verrez que le taux d’intérêt moyen reçu était de 5,588 % pour un prêt hypothécaire de 30 ans, tandis que les personnes ayant un crédit excellent ont reçu un taux de 4,545 %.

Plage des taux d’intérêt pour différents rangs de score de crédit

| Type de prêt | Mauvais crédit | Crédit moyen | Bon crédit | Très bon crédit | Excellent Crédit |

|---|---|---|---|---|---|

| Taux d’intérêt hypothécaire fixe de 30 ans | 6.352% | 5.588% | 5.158% | 4.767% | 4.545% |

| Taux d’intérêt des prêts automobiles | 15,24% | 14,06% | 7,02% | 4.95% | 3,60% |

| Taux d’intérêt des cartes de crédit | 24,9% | 17,6% | 14,9% | 12,2% | 13,9% |

Source : Credit Sesame a interrogé 400 membres sur leurs taux d’intérêt pendant une période de trois semaines à compter du 18 janvier 2018.

Que cela signifie-t-il réellement ? Prenons un exemple concret.

Si vous achetez une maison de 150 000 $ avec un taux d’intérêt de 5,588 %, sur une période de 30 ans, vous aurez payé environ 169 594 $ en intérêts. Cependant, si vous achetez cette même maison de 150 000 $ avec un taux d’intérêt de 4,545 pour cent, vous aurez payé environ 125 055 $ d’intérêts au cours de ces mêmes 30 ans, soit une économie de près de 45 000 $ sur la durée de votre prêt.

Avec cet exemple, il est clair de voir que même la plus petite différence dans les taux d’intérêt (et votre pointage de crédit) peut avoir un impact énorme sur vos responsabilités financières.

Score de crédit gratuit

Score FICO gratuit

Echelle de score de crédit

Score de crédit le plus élevé. Possible

Construire son crédit

Qu’est-ce qu’un bon score de crédit pour acheter un crédit

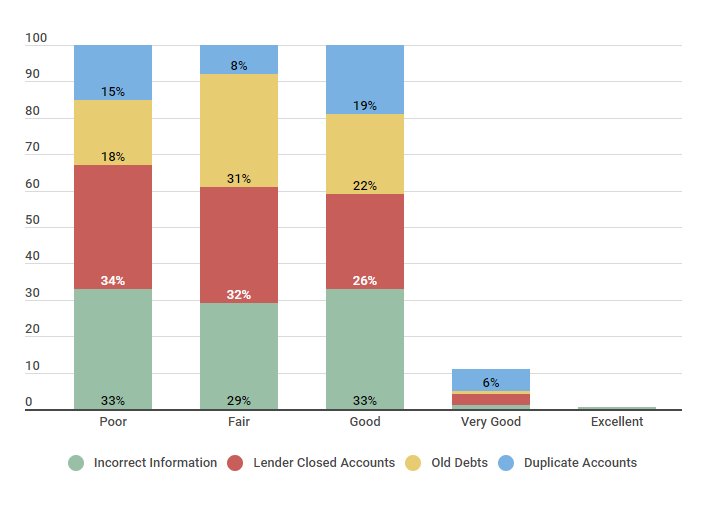

Gérer l’information négative sur votre rapport de crédit

N’oubliez pas, l’une des premières mesures que vous pouvez prendre pour améliorer votre pointage de crédit est de vérifier si votre rapport contient des inexactitudes. Le tableau ci-dessous montre qu’il existe différents types d’éléments négatifs qui peuvent être trouvés sur votre rapport – allant des informations incorrectes aux comptes en double.

Erreurs qui affectent le classement de crédit

| Rangement de crédit | Information incorrecte | Préteur. Comptes clos | Dettes anciennes | Comptes en double |

|---|---|---|---|---|

| Pauvre | 33% | 34% | 18% | 15% |

| Fair | 29% | 32% | 31% | 8% |

| Bon | 33% | 26% | 22% | 19% |

| Très bien | 1% | 3% | 1% | 6% |

| Excellent | 0.5% | N/A | N/A | N/A |

Source : Credit Sesame a interrogé 250 personnes, 50 avaient un mauvais classement de crédit, 50 participants avaient un score de crédit moyen, 50 membres avaient un bon classement de crédit, 50 personnes étaient classées comme très bonnes et 50 membres ont déclaré avoir un excellent score de crédit. L’étude a été menée le 20 octobre 2017, sur une période de deux semaines.

Comme vous pouvez le voir, pour les membres de Credit Sesame qui ont un score de crédit équitable (similaire à un score de crédit de 667), 29 % ont signalé des informations incorrectes, 32 % ont signalé des comptes fermés par le prêteur, 31 % ont signalé d’anciennes dettes et 8 % ont signalé des comptes en double.

Si vous pensez qu’il y a des informations erronées sur votre rapport, vous pouvez déposer un différend auprès du bureau de crédit. À partir de là, il s’agit d’améliorer vos mauvaises habitudes de crédit pour voir des améliorations, ce dont nous avons parlé plus tôt dans cet article.

La grande chose à propos des scores de crédit est qu’il y a toujours une possibilité d’amélioration -ce ne sont pas des scores permanents. Zach, un membre de Credit Sesame, a récemment été interviewé pour parler de l’amélioration de son score de crédit.

Zach a amélioré son crédit sur 7 mois

Description : Zach est membre de Credit Sesame depuis 18 mois, en commençant juste après que son meilleur ami d’enfance ait acheté une maison et qu’ils aient discuté du processus. Zach a 26 ans et a réalisé au cours de la conversation qu’il était loin d’être prêt pour une maison, ou même une voiture, bien qu’il ait un bon travail en tant que chercheur pour un grand musée.

| Facteur positif | Date de mise à jour | Changement | Score |

|---|---|---|---|

| Mensuel. Paiements à temps | Août 2017 | +5 | 667 |

| Demander à son propriétaire de déclarer les paiements | septembre. 2017 | +11 | 678 |

| Devenu un utilisateur autorisé sur la carte de crédit de sa grand-mère | Décembre 2017 | +15 | 693 |

| Demande de crédit (demande de carte de crédit) | Mars 2018 | +10 | 703 |

Source : Zach a soumis son histoire en septembre 2018.

Zach a amélioré son score de crédit lentement en utilisant diverses méthodes. Vous pouvez utiliser des méthodes similaires pour améliorer votre score de crédit, ce qui améliorera également votre bien-être financier.

TLDR ; que vaut un score de crédit de 667 ?

Un score de crédit de 667 est considéré comme se situant dans la fourchette de score de crédit équitable, qui va de 580 à 669. Environ 26 % des membres de Credit Sesame se situent également dans cette fourchette. Bien qu’avoir un score de crédit de 667 ne soit certainement pas le meilleur -il y a beaucoup de prêteurs qui vous accorderont quand même du crédit pour des choses comme une hypothèque ou une carte de crédit, mais ceux qui ont un meilleur crédit peuvent recevoir de meilleurs taux d’intérêt et conditions que vous.

Heureusement, améliorer votre score de crédit est faisable avec de la détermination, une bonne stratégie et de la patience.