Dall’ottenere un nuovo operatore telefonico all’acquisto di una casa, molte delle cose che facciamo sono influenzate dal nostro punteggio di credito. Se hai recentemente scoperto di avere un punteggio di credito di 667, questo articolo ti aiuterà a capire se è un punteggio buono o cattivo, come viene calcolato, come migliorarlo e altro ancora.

- Un punteggio di credito di 667 è buono?

- Fattori che compongono il tuo punteggio di credito

- Come migliorare il tuo punteggio di credito 667

- Cosa puoi aspettarti con un punteggio di credito di 667?

- Gestire le informazioni negative sul tuo rapporto di credito

- TLDR; quanto vale un punteggio di credito 667?

Un punteggio di credito di 667 è buono?

Prima di entrare nel merito se un punteggio di credito di 667 è buono o meno, è importante notare che ci sono due modelli di punteggio principali: il modello di punteggio FICO e il VantageScore. Poiché il FICO è il più comune, è quello che useremo in questo articolo. Detto questo, il tuo punteggio di credito è essenzialmente un numero di tre cifre che viene utilizzato per giudicare la tua affidabilità creditizia.

Un punteggio di credito di 667 è tipicamente considerato nella gamma Fair. Come potete vedere dal grafico qui sotto, tutto ciò che va da 580 a 669 è considerato Discreto – ma non è la categoria peggiore. Se il tuo punteggio dovesse scendere sotto 580, sarebbe considerato scarso. Con un 667, siete anche a soli 3 punti di distanza dall’essere nel range di credito Buono.

FICO credit score ranges

| Credit Score Ranges | Credit Score Values |

|---|---|

| Sito di credito eccellente | 800 & Sopra |

| Sito di credito molto buono | 740 – 799 |

| Buon punteggio di credito | 670 – 739 |

| Significativo punteggio di credito | 580 – 669 |

| Poor Credit Score | 580 & Sotto |

Fonte: Fair Isaac Corporation (myFICO.com).

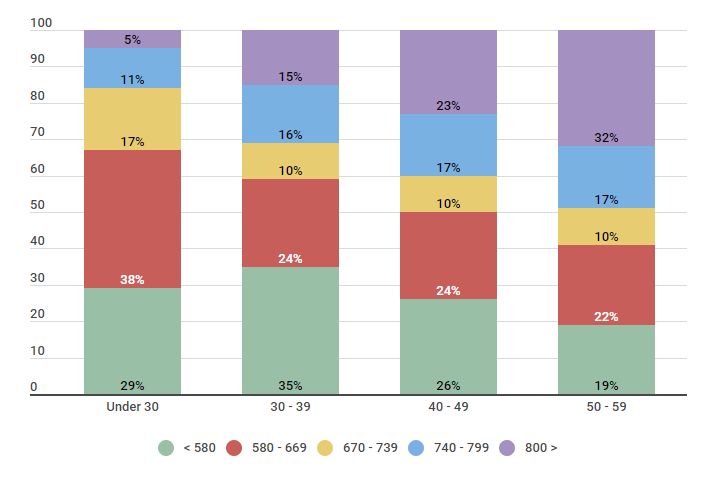

Si può anche notare che ovunque dal 22 al 38 per cento dei consumatori americani rientrano nella stessa gamma Fair. A seconda dell’età, dal 33 al 59% ha quello che è considerato un punteggio di credito molto buono o eccellente.

Similmente, i dati sottostanti suggeriscono che la stragrande maggioranza delle persone sotto i 30 anni ha un punteggio di 669 o inferiore.

U.S. Popolazione classificata in base alle cinque fasce FICO per i punteggi di credito

| Età | 580 – 669 | 670 – 739 | 740 – 799 | 800 > | |

|---|---|---|---|---|---|

| Under 30 | 29% | 38% | 17% | 11% | 5% |

| 30 – 39 | 35% | 24% | 10% | 16% | 15% |

| 40 – 49 | 26% | 24% | 10% | 17% | 23% |

| 50 – 59 | 19% | 22% | 10% | 17% | 32% |

Fonte: Abbiamo condotto un sondaggio su 550 consumatori statunitensi in diverse fasce d’età il 26/09/2018 per capire in quali fasce di punteggio di credito rientravano.

Ci sono due punti principali qui: non sei solo se il tuo punteggio di credito è meno che stellare e c’è sempre spazio per migliorare. Continua a leggere per imparare solo alcuni dei modi in cui puoi migliorare il tuo punteggio 667.

Fattori che compongono il tuo punteggio di credito

Per essere davvero in grado di migliorare il tuo punteggio di credito 667, dovresti avere una comprensione di base dei fattori – o la formula – che compone il tuo punteggio. Ogni fattore ha un diverso livello di importanza nel calcolo del suo punteggio di credito, come indicato di seguito.

FICO Scoring Model Calculation (Weight) Factors

| Credit Factors | Credit Score Weight |

|---|---|

| Payment History | 35% |

| Credit Utilizzo | 30% |

| Età di credito | 15% |

| Diversi tipi di credito | 10% |

| Numero di richieste | 10% |

Fonte: https://www.myfico.com/credit-education/whats-in-your-credit-score

Ci sono diversi modi per influenzare ognuno dei cinque fattori principali che influenzano il vostro punteggio. Alcune azioni aiuteranno a migliorare il vostro punteggio di credito 667 immediatamente, mentre alcune azioni potrebbero richiedere molto più tempo per risultare in un cambiamento. Il primo passo per capire il vostro punteggio e ciò che lo influenza è quello di acquisire familiarità con ciascuno di questi fattori del punteggio di credito.

- Storia dei pagamenti. Molto semplicemente, questa è la storia dei vostri pagamenti puntuali o scaduti. Migliore è la vostra storia di pagamenti, migliore è il vostro punteggio.

- Utilizzo del credito. Il vostro utilizzo del credito può essere pensato come il debito totale che dovete rispetto al vostro limite di credito totale. Si dovrebbe mirare a mantenere questo numero sotto il 30 per cento.

- Età del credito. Mantenere i vostri conti più vecchi aperti dimostra che avete una buona e lunga storia di affidabilità creditizia.

- Diversi tipi di credito. I prestatori vogliono vedere diversi tipi di credito sul vostro rapporto di credito per dimostrare un comportamento responsabile attraverso diversi conti come il mutuo o la carta di credito.

- Numero di richieste. Mentre il controllo del vostro credito da soli (una soft inquiry) non danneggerà il vostro punteggio, le hard inquiry (come quando fate domanda per una nuova carta di credito) lo faranno – quindi limitate il numero di nuovi conti che richiedete.

Come migliorare il tuo punteggio di credito 667

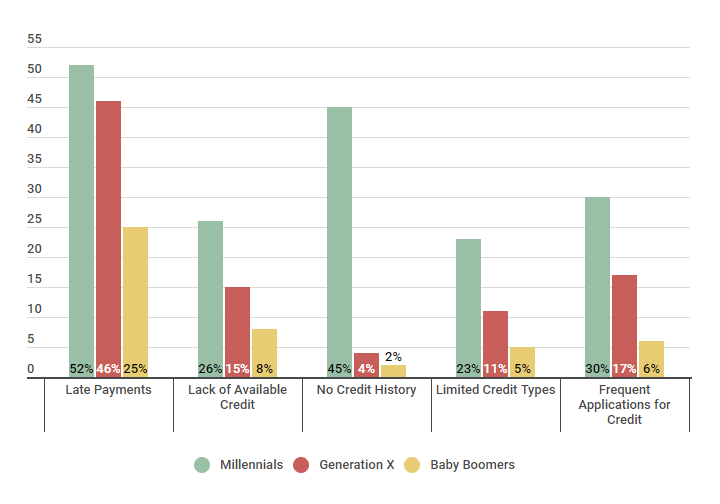

Di seguito alcuni dei fattori negativi che spesso contribuiscono ad avere un basso punteggio di credito. Vedrete che si allineano quasi direttamente con i fattori che compongono il vostro punteggio di credito. La Gen Z è più giovane ed è spesso colpita da una breve o nessuna storia di credito, mentre la Gen X è spesso afflitta da ritardi di pagamento causati da una serie di ragioni. Un buon metodo per migliorare rapidamente il vostro credito è quello di iniziare a lavorare sull’area in cui potete creare il maggior impatto prima.

Fattori negativi che contribuiscono a un basso punteggio di credito

| Fattori negativi | Millennials | Generation X | Baby Boomers |

|---|---|---|---|

| Pagamenti in ritardo | 52% | 46% | 25% |

| Mancanza di credito disponibile | 26% | 15% | 8% |

| Nessuna storia di credito | 45% | 4% | 2% |

| Tipi di credito limitati | 23% | 11% | 5% |

| Frequenti richieste di credito | 30% | 17% | 6% |

Fonte: Credit Sesame ha intervistato 300 partecipanti tra il 10 febbraio 2018 e il 17 febbraio 2018. 100 partecipanti erano Millennials, 100 partecipanti erano membri della Generazione X, e 100 partecipanti erano Baby Boomers.

Se vuoi migliorare il tuo punteggio di credito 667, si può certamente fare. Come potete vedere dai dati qui sotto, i membri di Credit Sesame sono stati in grado di apportare miglioramenti sostanziali al loro punteggio di credito 667 in pochi mesi. Per esempio, i membri sono stati in grado di aumentare il loro punteggio del due per cento in soli tre mesi riducendo i loro debiti. Questo aumento è cresciuto con il passare del tempo, e il cambiamento più significativo è avvenuto in 12 mesi.

Come migliorare un punteggio di credito equo entro un anno

| 667 Punteggio di credito | Incremento percentuale 3 mesi | Incremento percentuale 6 mesi |

Incremento Percentuale 12 Mesi |

|---|---|---|---|

| Ridurre i Debiti | 2% | 5% | 10% |

| Uso del credito | 5% | 5% | 8% |

| Non-Prestatori tradizionali hanno contribuito al punteggio di credito | 1% | 2% | 2% |

| Nessun nuovo credito | 2% | 3% | 3% |

Fonte: Credit Sesame ha chiesto a 200 membri con un punteggio di credito base di 667 che hanno utilizzato individualmente i metodi elencati. Il sondaggio è stato condotto da agosto 2016 ad agosto 2017.

Per ulteriori strategie su come migliorare il tuo credito, puoi leggere uno dei nostri articoli più recenti sul miglioramento del punteggio di credito. Se non sei ancora pronto per iniziare ad affrontare queste strategie di miglioramento del credito (o forse vuoi sapere cosa ti può dare un punteggio di credito di 667), continua a leggere.

Cosa puoi aspettarti con un punteggio di credito di 667?

Con un punteggio di credito di 667, mentre sei ancora considerato un credito discreto, ci sono molti istituti di credito che ti estenderanno il credito per un’auto, una casa, una carta di credito e altro. Tuttavia, i termini che riceverai – il tuo tasso di interesse, per esempio – potrebbero non essere così favorevoli come se avessi un punteggio più alto.

Nella ripartizione qui sotto, puoi vedere il tasso di interesse medio che i membri di Credit Sesame hanno ricevuto per vari prestiti in base alla loro posizione creditizia.

Per capire cosa puoi aspettarti con un punteggio di credito 667, guarda la colonna “Fair Credit”. Vedrete che il tasso di interesse medio ricevuto è stato del 5,588% per un mutuo ipotecario di 30 anni, mentre quelli con credito eccellente hanno ricevuto un tasso del 4,545%.

Range dei tassi d’interesse per diversi punteggi di credito

| Tipo di prestito | Credito povero | Credito discreto | Buono credito | Molto buono | Eccellente Credito |

|---|---|---|---|---|---|

| Tasso di interesse ipotecario fisso 30 anni | 6.352% | 5.588% | 5.158% | 4.767% | 4.545% |

| Tasso di interesse del prestito auto | 15.24% | 14.06% | 7.02% | 4.95% | 3.60% |

| Tasso di interesse della carta di credito | 24.9% | 17.6% | 14.9% | 12.2% | 13.9% |

Fonte: Credit Sesame ha chiesto a 400 membri circa i loro tassi di interesse durante un periodo di tre settimane a partire dal 18 gennaio 2018.

Cosa significa realmente? Guardiamo un esempio di vita reale.

Se acquisti una casa da 150.000 dollari con un tasso di interesse del 5,588%, nel corso di 30 anni, avrai pagato circa 169.594 dollari di interessi. Tuttavia, se acquistate la stessa casa da 150.000 dollari con un tasso d’interesse del 4,545%, avrete pagato circa 125.055 dollari di interessi negli stessi 30 anni, un risparmio di quasi 45.000 dollari per tutta la durata del vostro prestito.

Con questo esempio, è chiaro che anche la più piccola differenza nei tassi d’interesse (e nel vostro punteggio di credito) può avere un enorme impatto sulle vostre responsabilità finanziarie.

Sito di credito libero

Sito FICO libero

Credit Score Range

Sito più alto Possibile

Costruire il credito

Qual è un buon punteggio di credito per comprare un credito

Gestire le informazioni negative sul tuo rapporto di credito

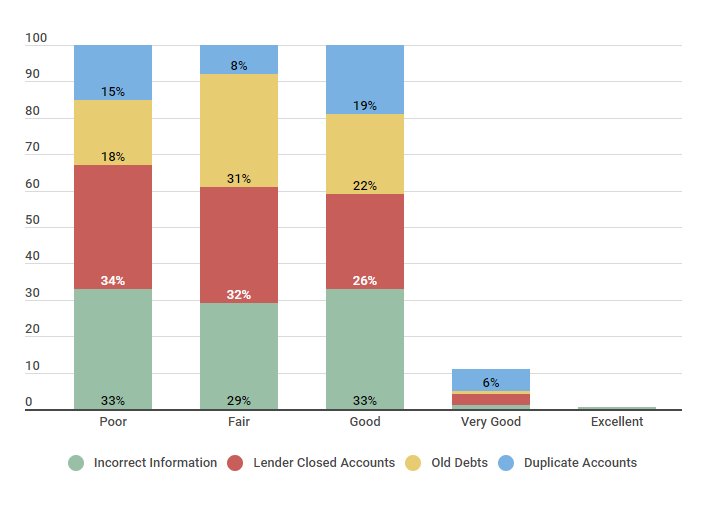

Tenete a mente, uno dei primi passi che puoi fare per migliorare il tuo punteggio di credito è controllare il tuo rapporto per le imprecisioni. Il grafico qui sotto mostra che ci sono vari tipi di voci negative che possono essere trovate sul vostro rapporto, da informazioni errate a conti duplicati.

Errori che influenzano la classifica del credito

| Classifica del credito | Informazioni errate | Lender Conti chiusi | Vecchi debiti | Conti duplicati |

|---|---|---|---|---|

| Povero | 33% | 34% | 18% | 15% |

| Sufficiente | 29% | 32% | 31% | 8% |

| Buono | 33% | 26% | 22% | 19% |

| Molto buono | 1% | 3% | 1% | 6% |

| eccellente | 0.5% | N/A | N/A | N/A |

Fonte: Credit Sesame ha intervistato 250 persone, 50 avevano una classifica di credito scarsa, 50 partecipanti avevano un punteggio di credito discreto, 50 membri avevano una classifica di credito buona, 50 persone erano indicate come molto buone, e 50 membri hanno riferito di avere un punteggio di credito eccellente. Lo studio è stato condotto il 20 ottobre 2017, per un periodo di due settimane.

Come puoi vedere, per quei membri di Credit Sesame che hanno un punteggio di credito Fair (simile a un punteggio di credito 667), il 29 per cento ha riportato informazioni errate, il 32 per cento ha riportato conti chiusi del prestatore, il 31 per cento ha riportato vecchi debiti e l’8 per cento ha riportato conti duplicati.

Se pensi che ci siano informazioni errate sul tuo rapporto, puoi presentare una controversia con il credit bureau. Da lì, tutto sta nel migliorare le vostre cattive abitudini di credito per vedere dei miglioramenti, di cui abbiamo parlato in precedenza in questo articolo.

La cosa bella dei punteggi di credito è che c’è sempre spazio per migliorare – non sono punteggi permanenti. Zach, un membro di Credit Sesame, è stato recentemente intervistato per parlare del miglioramento del suo punteggio di credito.

Zach ha migliorato il suo credito in 7 mesi

Descrizione: Zach è stato membro di Credit Sesame per 18 mesi, iniziando subito dopo che il suo migliore amico d’infanzia ha comprato una casa e stavano discutendo su quale fosse il processo. Zach ha 26 anni e durante la conversazione si è reso conto che non era affatto pronto per una casa, e nemmeno per una macchina, anche se aveva un buon lavoro come ricercatore per un grande museo.

| Fattore positivo | Data di aggiornamento | Cambio | Score |

|---|---|---|---|

| Mensile Pagamenti in tempo | Agosto 2017 | +5 | 667 |

| Ha chiesto al suo padrone di casa di segnalare i pagamenti | Settembre 2017 | +11 | 678 |

| È diventato un utente autorizzato sulla carta di credito della nonna | Dicembre 2017 | +15 | 693 |

| Richiesta di credito (richiesta di carta di credito) | Marzo 2018 | +10 | 703 |

Fonte: Zach ha presentato la sua storia nel settembre 2018.

Zach ha migliorato il suo punteggio di credito lentamente usando vari metodi. Puoi metodi simili per migliorare il tuo punteggio di credito, che migliorerà anche il tuo benessere finanziario.

TLDR; quanto vale un punteggio di credito 667?

Un punteggio di credito 667 è considerato cadere nella gamma di punteggio di credito Fair, che è da 580 a 669. Circa il 26% dei membri di Credit Sesame rientrano in questa fascia. Anche se avere un punteggio di credito di 667 non è certamente il massimo – ci sono molti prestatori che vi estenderanno ancora il credito per cose come un mutuo o una carta di credito, ma quelli con un credito migliore possono ricevere tassi di interesse e termini migliori di voi.

Grazie al cielo, migliorare il vostro punteggio di credito è fattibile con determinazione, una buona strategia e pazienza.