Desde conseguir uma nova operadora de telefonia celular até comprar uma casa, muitas das coisas que fazemos são impactadas pela nossa pontuação de crédito. Se você descobriu recentemente que tem uma pontuação de crédito 667, este artigo irá ajudá-lo a entender se essa é uma boa ou má pontuação, como é calculada, como melhorá-la, e mais.

É uma pontuação de crédito 667 boa?

Antes de entrarmos em detalhes se uma pontuação de crédito 667 é boa ou não, é importante notar que existem dois modelos principais de pontuação: o modelo de pontuação FICO e o VantageScore. Porque o FICO é o mais comum, é o que vamos usar ao longo deste artigo. Dito isto, a sua pontuação de crédito é essencialmente um número de três dígitos que é usado para julgar a sua solvabilidade.

A pontuação de crédito de 667 é tipicamente considerada como estando na faixa justa. Como pode ver no gráfico abaixo, qualquer coisa entre 580 e 669 é considerada justa – mas não é a pior categoria. Se a sua pontuação cair abaixo de 580, será considerada Pobre. Com um 667, você também está a apenas 3 pontos de estar na faixa de bom crédito.

FICO intervalos de pontuação de crédito

| Crédito Intervalos de pontuação | Crédito Valores de pontuação |

|---|---|

| Excelente Nota de Crédito | 800 & Acima |

| Muita Boa Nota de Crédito | 740 – 799 |

| Bom pontuação de crédito | 670 – 739 |

| Pontuação de crédito de feira | 580 – 669 |

| Poor Credit Score | 580 & Abaixo |

Fonte: Fair Isaac Corporation (myFICO.com).

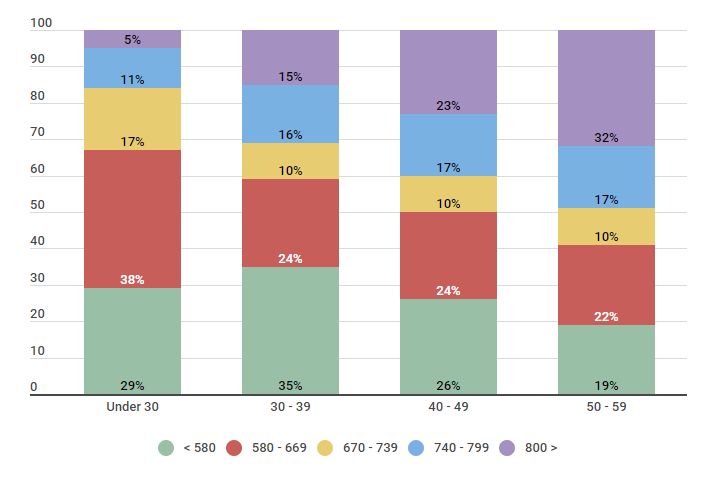

Você também pode notar que em qualquer lugar de 22 a 38 por cento dos consumidores americanos caem na mesma faixa Fair. Dependendo da idade, em qualquer lugar entre 33 e 59 por cento têm o que é considerado Muito Bom ou Excelente pontuação de crédito.

Simplesmente, os dados abaixo sugerem que uma esmagadora maioria das pessoas com menos de 30 anos de idade tem uma pontuação de 669 ou abaixo.

U.S. População Categorizada pelas Cinco Faixas FICO para Pontuação de Crédito

| Age | 580 – 669 | 670 – 739 | 740 – 799 | 800 > | |

|---|---|---|---|---|---|

| >Acima de 30 | 29% | 38% | 17% | 11% | 5% |

| 30 – 39 | 35% | 24% | 10% | 16% | 15% |

| 40 – 49 | 26% | 24% | 10% | 17% | 23% |

| 50 – 59 | 19% | 22% | 10% | 17% | 32% |

Fonte: Fizemos uma pesquisa com 550 consumidores americanos em diferentes faixas etárias em 26/9/2018 para entender em quais faixas de pontuação de crédito eles caíram.

Existem dois pontos principais aqui: você não está sozinho se sua pontuação de crédito for inferior à estelar e há sempre espaço para melhorias. Continue a ler para aprender apenas algumas das formas de melhorar a sua pontuação 667.

Factores que compõem a sua pontuação de crédito

Para poder realmente melhorar a sua pontuação de crédito 667, deve ter uma compreensão básica dos factores – ou da fórmula – que compõem a sua pontuação. Cada factor tem um nível diferente de importância no cálculo da sua pontuação de crédito, conforme descrito abaixo.

FICO Cálculo do modelo de pontuação (peso) Fatores

| Fator de crédito | Peso da pontuação de crédito |

|---|---|

| Histórico de pagamento | 35% |

| Crédito Utilização | 30% |

| Idade do crédito | 15% |

| Diferentes tipos de Crédito | 10% |

| Número de inquéritos | 10% |

Fonte: https://www.myfico.com/credit-education/whats-in-your-credit-score

Existem várias formas de afectar cada um dos cinco principais factores que influenciam a sua pontuação. Algumas ações ajudarão a melhorar imediatamente a sua pontuação de crédito 667, enquanto algumas ações podem levar muito mais tempo para resultar em mudanças. O primeiro passo para compreender a sua pontuação e o que a afecta é familiarizar-se com cada um destes factores de pontuação de crédito.

- Histórico de pagamentos. Muito simplesmente, este é o histórico dos seus pagamentos pontuais ou vencidos. Quanto melhor for o seu histórico de pagamentos, melhor será a sua pontuação.

- Utilização do crédito. A sua utilização de crédito pode ser pensada como a dívida total que você deve em relação ao seu limite total de crédito. Você deve procurar manter este número abaixo de 30 por cento.

- Idade do crédito. Manter suas contas mais antigas abertas mostra que você tem um bom e longo histórico de ser digno de crédito.

- Diferentes Tipos de Crédito. Os credores querem ver diferentes tipos de crédito no seu relatório de crédito para demonstrar o comportamento responsável em diferentes contas como hipoteca ou cartão de crédito.

- Número de Consultas. Enquanto verificar o seu crédito você mesmo (uma consulta suave) não prejudicará a sua pontuação, consultas difíceis (como quando você solicita um novo cartão de crédito) irão – assim limitar o número de novas contas que você solicita.

Como melhorar a sua pontuação de crédito de 667

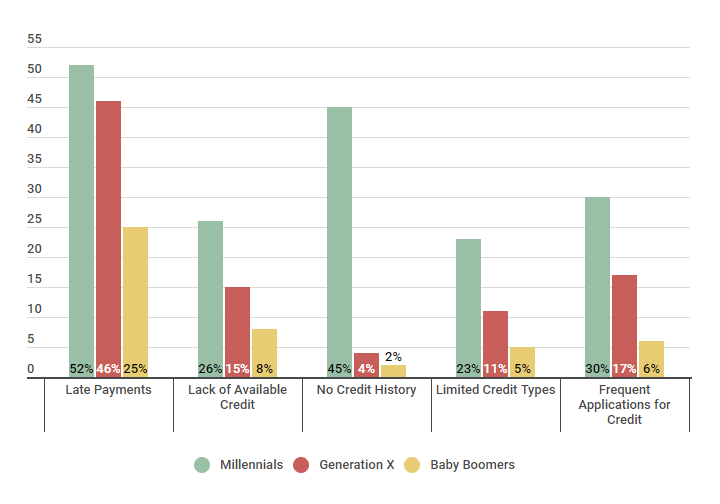

Below são alguns dos factores negativos que muitas vezes contribuem para ter uma pontuação de crédito baixa. Você verá que eles se alinham quase diretamente com os fatores que compõem a sua pontuação de crédito. O Gen Z é mais jovem e é frequentemente afectado por um historial de crédito curto ou nulo, enquanto o Gen X é frequentemente atormentado por pagamentos tardios causados por qualquer número de razões. Um bom método para melhorar seu crédito rapidamente é começar a trabalhar na área onde você pode criar o maior impacto primeiro.

Factores Negativos que Contribuem para a Baixa Pontuação de Crédito

| Factores Negativos | Millennials | Geração X | Baby Boomers |

|---|---|---|---|

| Pagamentos tardios | 52% | 46% | 25% |

| Falta de crédito disponível | 26% | 15% | 8% |

| Sem história de crédito | 45% | 4% | 2% |

| Tipos de crédito limitados | 23% | 11% | 5% |

| Pedidos de Crédito Freqüentes | 30% | 17% | 6% |

Fonte: Crédito Sésamo sondou 300 participantes entre 10 de Fevereiro de 2018, e 17 de Fevereiro de 2018. 100 participantes foram Millennials, 100 participantes foram membros da Geração X, e 100 participantes foram Baby Boomers.

Se você quiser melhorar sua pontuação de crédito de 667, isso certamente pode ser feito. Como você pode ver pelos dados abaixo, os membros do Credit Sesame conseguiram melhorar substancialmente a sua pontuação de crédito de 667 em apenas alguns meses. Por exemplo, os membros foram capazes de aumentar sua pontuação em 2% em apenas três meses, reduzindo suas dívidas. Esse aumento cresceu com o passar do tempo, com a mudança mais significativa acontecendo em 12 meses.

Como melhorar uma classificação de crédito justa dentro de um ano

| 667 Pontuação de crédito | Increase Percentagem 3 meses | Increase Percentagem 6 Meses |

Increase Porcentagem 12 Meses |

|---|---|---|---|

| Reduzir dívidas | 2% | 5% | 10% |

| Uso do crédito | 5% | 5% | 8% |

| Não-Contribuição dos credores tradicionais para a pontuação de crédito | 1% | 2% | 2% |

| Sem novo crédito | 2% | 3% | 3% |

Fonte: Credit Sesame pediu 200 Membros com uma pontuação de crédito base de 667 que utilizaram individualmente os métodos listados. A pesquisa foi realizada de agosto de 2016 a agosto de 2017.

Para mais estratégias sobre como melhorar seu crédito, você pode ler um dos nossos artigos mais recentes sobre melhoria da pontuação de crédito. Se você ainda não está pronto para começar a abordar estas estratégias de melhoria de crédito (ou talvez você queira saber o que uma pontuação de crédito 667 pode lhe dar), continue lendo.

O que você pode esperar com uma pontuação de crédito 667?

Com uma pontuação de crédito 667, enquanto você ainda é considerado como tendo crédito Justo, há muitos emprestadores que lhe estenderão o crédito para um carro, casa, cartão de crédito e muito mais. No entanto, os termos que você recebe – sua taxa de juros, por exemplo – podem não ser tão favoráveis como se você tivesse uma pontuação mais alta.

Na lista abaixo, você pode ver a taxa de juros média que os membros do Sésamo Crédito receberam por vários empréstimos com base em sua classificação de crédito.

Para entender o que você pode esperar com uma pontuação de crédito de 667, olhe a coluna “Crédito Justo”. Você verá que a taxa de juros média recebida foi de 5,588 por cento para um empréstimo hipotecário de 30 anos, enquanto aqueles com Excelente crédito receberam uma taxa de 4,545 por cento.

Interest Rate Ranges de taxas de juros para diferentes níveis de crédito

| Tipo de empréstimo | Crédito pobre | Crédito justo | Bom Crédito | Muito Bom Crédito | Excelente Crédito |

|---|---|---|---|---|---|

| 30 Ano Taxa de Juros Fixa Hipotecária | 6.352% | 5.588% | 5.158% | 4.767% | 4.545% |

| Taxa de juros de empréstimo de automóvel | 15,24% | 14,06% | 7,02% | 4.95% | 3,60% |

| Taxa de juros do cartão de crédito | 24,9% | 17,6% | 14,9% | 12,2% | 13,9% |

Fonte: Credit Sesame perguntou 400 membros sobre suas taxas de juros durante um período de três semanas com início em 18 de janeiro de 2018.

O que isso realmente significa? Vamos ver um exemplo da vida real.

Se você comprar uma casa de $150.000 com uma taxa de juros de 5,588 por cento, ao longo de 30 anos, você terá pago cerca de $169.594 de juros. No entanto, se você comprar essa mesma casa de $150.000 com uma taxa de juros de 4,545 por cento, você terá pago cerca de $125.055 em juros durante os mesmos 30 anos, uma poupança de quase $45.000 durante a vida do seu empréstimo.

Com este exemplo, é claro que mesmo a menor diferença nas taxas de juros (e sua pontuação de crédito) pode ter um enorme impacto em suas responsabilidades financeiras.

Pontuação de crédito livre

Pontuação de crédito livre FICO

Gama de pontuação de crédito

Pontuação de crédito mais alta Possível

Crédito de construção

Qual é uma boa pontuação de crédito para comprar um crédito

Manuseando informação negativa no seu relatório de crédito

>

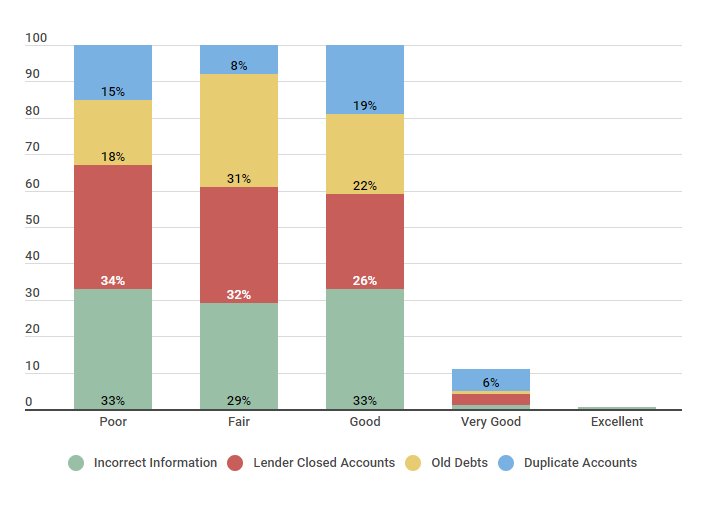

Cuidado em mente, Um dos primeiros passos que pode dar para melhorar a sua pontuação de crédito é verificar se o seu relatório tem imprecisões. O gráfico abaixo mostra que existem vários tipos de itens negativos que podem ser encontrados no seu relatório – desde informações incorretas até contas duplicadas.

Errores que afetam a classificação de crédito

| Classificação de crédito | Informação incorreta | Credor Contas Fechadas | Dívidas Antigas | Contas Duplicadas |

|---|---|---|---|---|

| Pior | 33% | 34% | 18% | 15% |

| Fair | 29% | 32% | 31% | 8% |

| Bom | 33% | 26% | 22% | 19% |

| Muito Bom | 1% | 3% | 1% | 6% |

| Excelente | 0.5% | N/A | N/A | N/A |

Fonte: Credit Sesame entrevistou 250 pessoas, 50 tiveram uma classificação de crédito ruim, 50 participantes tiveram uma classificação de crédito justa, 50 membros tiveram uma boa classificação de crédito, 50 pessoas foram listadas como muito boas, e 50 membros relataram que tiveram uma excelente classificação de crédito. O estudo foi realizado em 20 de outubro de 2017, durante um período de duas semanas.

Como você pode ver, para os membros do Sesame que têm uma pontuação de crédito justa (semelhante a uma pontuação de crédito de 667), 29% relataram informações incorretas, 32% relataram que o credor fechou contas, 31% relataram dívidas antigas e 8% relataram contas duplicadas.

Se você acha que há informações errôneas no seu relatório, você pode entrar com uma disputa com o bureau de crédito. A partir daí, é tudo sobre melhorar os seus maus hábitos de crédito para ver melhorias, que discutimos anteriormente neste artigo.

A grande coisa sobre as pontuações de crédito é que há sempre espaço para melhorias – elas não são pontuações permanentes. Zach, um membro do Credit Sesame, foi recentemente entrevistado para falar sobre sua melhora na pontuação de crédito.

Zach melhorou seu crédito em 7 meses

Descrição: Zach tem sido um membro de Crédito Sésamo por 18 meses, começando logo após seu melhor amigo de infância comprar uma casa e eles estavam discutindo o que era o processo. Zach tem 26 anos e percebeu durante sua conversa que estava longe de estar pronto para uma casa, ou mesmo um carro, embora ele tivesse um bom emprego trabalhando como pesquisador de um grande museu.

| Fator positivo | Data de atualização | Alterar | Mudança | Partitura |

|---|---|---|---|---|

| Mensal Pagamentos a tempo | Agosto 2017 | +5 | 667 | |

| Saiu do seu senhorio para reportar pagamentos | Setembro 2017 | +11 | 678 | |

| Via um Usuário Autorizado no Cartão de Crédito da Avó | Dezembro 2017 | +15 | 693 | |

| Pedido de crédito (Pedido de cartão de crédito) | Março 2018 | +10 | 703 |

Fonte: Zach enviou sua história em setembro de 2018.

Zach melhorou sua pontuação de crédito lentamente usando vários métodos. Você pode usar métodos semelhantes para melhorar a sua pontuação de crédito, que também irá melhorar o seu bem-estar financeiro.

TLDR; quanto vale uma pontuação de crédito de 667?

A pontuação de crédito de 667 é considerada como caindo na faixa de pontuação de crédito justo, que é de 580 a 669. Cerca de 26% dos membros do Credit Sesame também se enquadram nesta faixa. Embora ter uma pontuação de crédito de 667 certamente não seja o melhor – há muitos credores que ainda lhe estenderão o crédito para coisas como uma hipoteca ou cartão de crédito, mas aqueles com melhor crédito podem receber melhores taxas de juros e prazos do que você.

Felizmente, melhorar a sua pontuação de crédito é possível com determinação, uma boa estratégia, e paciência.